Publicidade

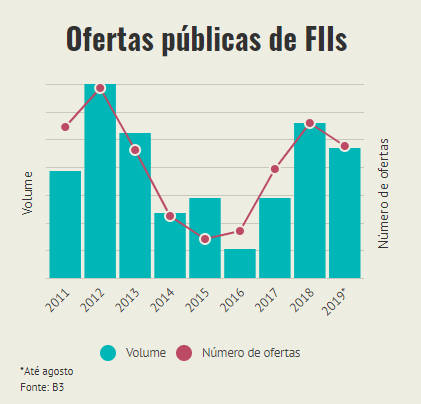

SÃO PAULO – O apetite dos investidores por produtos que compensem os rendimentos cada vez menores dos juros não tem passado despercebido pelas gestoras de fundos imobiliários (FIIs). Faltando ainda dois meses para o fim de 2019, as ofertas na B3 já chegam a R$ 14 bilhões no ano, segundo levantamento da gestora Hedge Investments, o mesmo volume do recorde registrado em 2012. No ano passado inteiro, os lançamentos chegaram a R$ 11,2 bilhões, quase o dobro de 2017.

Até agosto, as captações de FIIs somaram oficialmente R$ 9,4 bilhões conforme dados da B3, mas Mauro Dahruj, sócio da Hedge, assinala que as emissões ainda em aberto também deverão ter sucesso. “Pelo aquecimento do mercado e demanda do produto, é bem possível ter essa colocação”, diz.

Do montante captado em 2019, a Hedge aponta que R$ 3,1 bilhões foram emitidos por fundos “de papel”, isto é, com alocações em produtos como Certificados de Recebíveis Imobiliários (CRIs), Letras de Crédito Imobiliário (LCIs) e Letras Hipotecárias (LHs). Em segundo lugar, com R$ 2,5 bilhões, estão as ofertas de fundos dedicados ao segmento logístico, que investem principalmente em galpões industriais.

Newsletter

Liga de FIIs

Receba em primeira mão notícias exclusivas sobre fundos imobiliários

Ao informar os dados, você concorda com a nossa Política de Privacidade.

Apesar de liderarem as colocações no ano, esses dois segmentos não estão entre as apostas dos gestores para os próximos meses. Segundo especialistas, os melhores resultados devem vir dos edifícios corporativos e dos shopping centers, dois segmentos que sofreram com a crise dos últimos anos e agora indicam uma recuperação.

“O mercado imobiliário ainda está retomando depois de oito anos de momento negativo do ciclo, com aumento de vacância e redução nos aluguéis”, afirma Mauro Dahruj, sócio da Hedge.

Para o gestor, o volume colocado por fundos de papel no ano se explica pela busca dos investidores por mais retorno em meio à queda da Selic em fundos que têm perfil mais próximos à renda fixa. A atração pelo setor logístico, por sua vez, pode ter sido gerada pela maior firmeza dos contratos, afirma. “Com contratos atípicos, específicos para determinado ocupante, você tem prazos longos com multas elevadas. Isso dá um rendimento mais estável ao investidor.”

Continua depois da publicidade

Na avaliação de Dahruj, as principais oportunidade hoje estão nos segmentos de shoppings (setor com a terceira maior captação no ano, de R$ 1,9 bilhão) e no corporativo (o quinto colocado em volume de ofertas, com R$ 670 milhões).

Tamanha expansão dos fundos de papel exige cautela hoje, alerta Daniel Caldeira, sócio da gestora Mogno Capital. “Foram captações muito grandes e que estão tendo dificuldades de encontrar papéis. Vemos um nível de risco desajustado em alguns fundos que se propõem a entregar uma carteira com rendimento maior”, afirma Caldeira, que também aponta shoppings e setor corporativo como os mais bem posicionados para aproveitar a melhora do mercado imobiliário.

Levantamento do InfoMoney publicado em setembro mostra que 74% dos fundos do Ifix negociavam, no fim de agosto, com prêmio em relação ao seu valor patrimonial. O índice, que representa os principais FIIs listados em Bolsa, acumula alta de cerca de 15% no ano.

Continua depois da publicidade

No setor corporativo, Caldeira enxerga oportunidades tanto nos imóveis de mais qualidade, em que o preço do aluguel deve subir, quanto nos demais, que devem reduzir a vacância. Ele afirma ainda que o fundo de fundos da Mogno está aumentando sua exposição a shoppings, que devem se beneficiar se o nível de renda no país subir.

Luiz Sedrani, CIO da gestora do Votorantim, destaca que os imóveis comerciais na capital paulista já apresentam esse movimento de ganhos de rentabilidade via redução de vacância e alta de aluguéis. “São Paulo vem crescendo acima da média brasileira, o que rebate na locação. É um ciclo já positivo quando se olha sob a ótica da renda corporativa. O Rio de Janeiro está um pouco diferente, por conta da alta vacância na Zona Portuária”, aponta o executivo.

Ele lembra que o segmento corporativo tende a ser mais volátil, já que o tempo de desenvolvimento dos imóveis é relativamente longo e pode ser “abocanhado” por mudanças no ciclo econômico. Isto é, mesmo que o fundo não se proponha a construir um edifício, um período forte em lançamentos de empreendimentos pode acabar coincidindo com uma época de baixa demanda.

Continua depois da publicidade

A maior emissão do ano foi justamente no segmento corporativo, mas fora do eixo Rio-São Paulo. Com a colocação primária concluída em junho, o fundo Green Towers, gerido pela Votorantim Asset, levantou R$ 1,2 bilhão destinado a um condomínio comercial, sede administrativa do Banco do Brasil, na capital federal.

Investidores mais seletivos

O crescimento do mercado imobiliário não preocupa hoje Caldeira, da Mogno, para quem o atual período tem se mostrado mais saudável do que o boom ocorrido em 2012. “Desta vez vemos um mercado muito mais seletivo. Temos ofertas com captação dez, vinte vezes o valor de subscrição, e ofertas com dificuldade de sair”, avalia. “Não é como se estivessem comprando qualquer coisa, isso permite que o mercado cresça de maneira saudável”.

Rafael Fornari, chefe da área comercial da Votorantim Asset, também acredita que os investidores estão mais criteriosos. “Na primeira onda de FIIs, os investidores eram menos experientes e esqueciam que existia um ativo real, um imóvel por trás do fundo. Nessa segunda onda, o cotista não quer apenas saber do rendimento, ele também se interessa em saber o que está por trás.”

Continua depois da publicidade

Mercado brasileiro ganha primeira pós-graduação totalmente focada em ações: conheça o MBA em Ações e Stock Picking do InfoMoney em parceria com o Ibmec

You must be logged in to post a comment.