Todo 1º dia útil do mês eles estão presentes nos calendários de dividendos. Faça sol ou faça chuva, o trio Bradesco (BBDC4), Itaú (ITUB4) e Banestes (BEES4) não deixa de remunerar os seus acionistas.

Newsletter

Liga de FIIs

Receba em primeira mão notícias exclusivas sobre fundos imobiliários

Ao informar os dados, você concorda com a nossa Política de Privacidade.

Nas suas políticas de dividendos, os três bancos estabelecem pagamentos de dividendos mensais. Alguns contam também com proventos complementares, programas de bonificação e recompra de ações. Mas afinal, se todos pagam mensalmente, como identificar qual é a melhor opção para uma estratégia de dividendos?

Nesta “queda de braço”, o InfoMoney consultou analistas e apresenta a seguir as oportunidades e riscos de cada banco e qual é considerado a opção vencedora.

Veja também:

Como receber dividendos todo mês? Confira uma carteira com 11 ações que fazem pagamentos regulares

6 ações baratas que pagam dividendos acima da Selic de 13,75% ao ano; elas valem a pena?

Itaú (ITUB3;ITUB4): sólidos fundamentos

Quando o assunto é qualidade dos fundamentos e resiliência em cenários de crise, o Itaú é o favorito do mercado. O banco estabelece na sua política de dividendos um payout (parcela do lucro líquido destinada a proventos) de no mínimo 25% do lucro líquido. No entanto, se observado o seu histórico nos últimos 5 anos, o Itaú já distribuiu entre 28% e 98% do seu lucro, segundo dados da Comdinheiro.

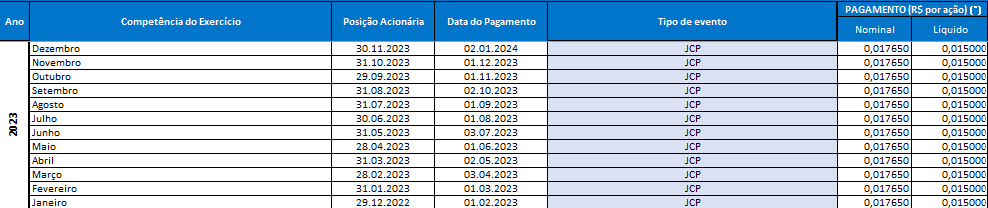

O banco paga geralmente juros sobre capital próprio (JCP) – com retenção de 15% de Imposto de Renda na fonte. O valor bruto por ação preferencial ou ordinária é de R$ 0,01765. Já o valor líquido, já descontado o imposto, é de R$ 0,015. As datas de pagamento em 2023 já foram apresentadas pelo banco. Veja na imagem:

Calendário de Dividendos do banco Itaú em 2023

Além dos JCPs mensais, o banco costuma pagar um dividendo complementar semestralmente, embora este não seja previsível e dependa dos resultados da empresa.

Mesmo que o payout aumente, os dividendos mensais não mudam de valor. Desta forma, se houver uma parcela maior de lucros a ser distribuída, esta recai sobre os dividendos complementares. Felipe Paletta, sócio-fundador e analista da Monett, explica que o payout do Itaú já chegou a superar os 70% no passado – em 2018, 2019 e 2020 – mas que depois recuou na pandemia e com o cenário macroeconômico adverso. Ele espera que em 2023 o payout do Itaú seja em torno de 30%.

O banco também faz uso de recompra de ações para remunerar os seus investidores, uma espécie de dividendo indireto – porque com menos ações em circulação, o lucro líquido por ação aumenta e os dividendos por papel também.

Paletta elogia os fundamentos sólidos e o perfil ativo do Itaú e aponta que o banco está sempre inovando em linhas de serviços, implementação de tecnologias, investimentos e usabilidade. O analista lembra que quando surgiu a discussão das fintechs, o Itaú se mostrou defensivo e não ficou parado. “Neste cenário mais conturbado para startups, vemos o banco se mexendo bastante”, destaca.

Para Paletta, é essa postura do Itaú que tem trazido um bom retorno para os investidores ao longo dos anos, o que justificaria o fato das ações negociarem a múltiplos maiores do que os pares. Mas ele não descarta também um potencial de valorização. Isso porque o banco ainda está descontado se observado seu patamar histórico.

“O preço sobre lucro (P/L) está abaixo de 9 vezes, historicamente se justificaria perto ou acima de 10 vezes. Já o Preço sobre Valor Patrimonial (P/VP) está perto de 1,6 vez e antes da pandemia chegou a ser negociado acima de 1,8 vez”, aponta.

A carteira de crédito é outro dos diferenciais do banco, aponta Guilherme Tiglia, sócio e analista da Nord Research. Composta pelo segmento de pessoas físicas (cartão de crédito, crédito pessoal, consignado, veículos, imobiliário e crédito rural) e o de pessoas jurídicas (capital de giro, BNDES, financiamento de exportação/importação, veículos, imobiliário e crédito rural).

Foi esse mix de crédito que auxiliou o banco a ter um bom resultado no 4º trimestre, quando provou mais uma vez sua resiliência às crises. Mesmo tendo provisionado 100% da exposição à Americanas (AMER3) e ter seu lucro abaixo do esperado, a visão do mercado para o banco foi muito positiva. Analistas elogiaram o fato de o Itaú ter “limpado” o seu balanço com o provisionamento realizado, permitindo que em 2023 não haja surpresas e a agenda seja de crescimento.

O Itaú registrou um lucro recorrente gerencial de R$ 7,668 bilhões no 4º trimestre de 2022 e de R$ 30,786 bilhões no acumulado do ano anterior. O mercado esperava um lucro trimestral de R$ 8,239 bilhões.

As provisões destinadas para Americanas tiveram um efeito de R$ 719 milhões no lucro trimestral. Não fosse por isso, o Itaú teria lucrado R$ 8,4 bilhões. A carteira de crédito do banco cresceu 2,7% na comparação com o terceiro trimestre, para R$ 1,141 trilhão. O segmento de pessoa física avançou 3,7% no trimestre e o de pessoa jurídica, 0,4%.

“Diferentemente dos pares, o Itaú mais uma vez está conseguindo controlar muito bem o risco de inadimplência, caminhando de forma mais saudável, e dosando o crescimento da sua carteira considerando o cenário que estamos expostos”, afirma Tiglia.

Diante do cenário macroeconômico adverso, o analista vê com bons olhos as projeções do Itaú para 2023, apesar do crescimento menor da carteira de crédito. “Com bom histórico frente a outras crises, alta rentabilidade, inadimplência controlada, postura conservadora e aderência a movimentações digitais, vejo que o Itaú vai conseguir navegar em um cenário de juros altos e incerteza”, aponta.

Tiglia tem recomendação de compra para as ações ITUB3 com um dividend yield (retorno em dividendos) projetado de entre 5% e 5,9% para 2023. Paletta também tem recomendação de compra para o Itaú e espera um dividend yield de 7% para as ações ITUB4. Outro que tem preferência pelo banco é Roberto Martins, analista da Capitalizo, que espera dividendos de 5% para este ano.

Evolução dos dividendos do Itaú nos últimos 5 anos

| Ano | ITUB4 Dividend yield |

ITUB4 Dividendo por ação |

ITUB4 Payout |

| 2022 | 3,94% | R$ 1,02 | 32,46% |

| 2021 | 3,53% | R$ 0,81 | 28,18% |

| 2020 | 4,08% | R$ 1,30 | 85,45% |

| 2019 | 7,61% | R$ 2,80 | 98,27% |

| 2018 | 6,44% | R$ 2,14 | 81,34% |

Fonte: Comdinheiro

Veja também:

“Data com”: confira as datas de corte para investir em ações em fevereiro e ganhar com dividendos

Agenda de dividendos de fevereiro: Klabin, Vibra, Banco BMG e Cury depositam proventos neste mês

Bradesco (BBDC3; BBDC4): barato mas sofre no curto prazo

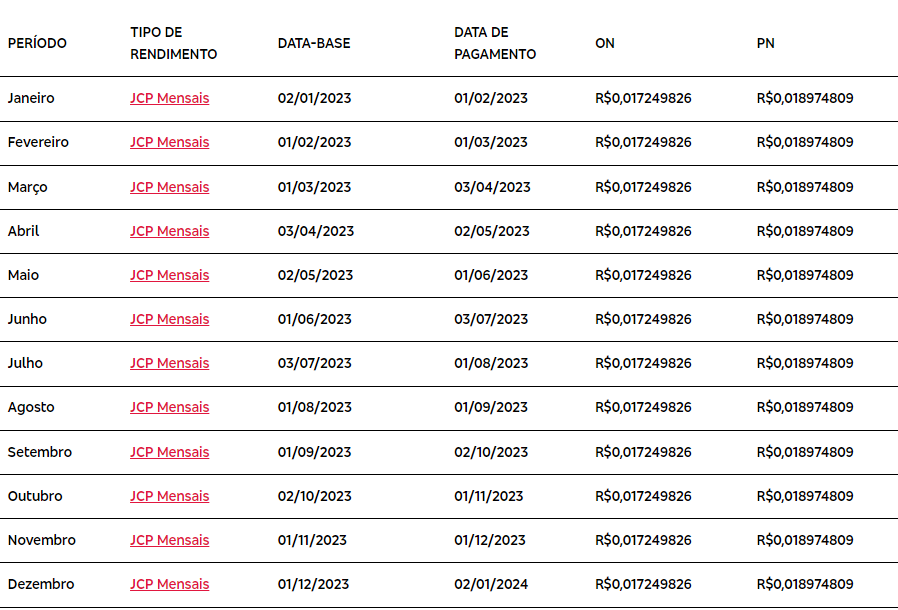

O Bradesco também paga dividendos mensais, a diferença é que o valor pago para as ações preferenciais (BBDC4) é 10% maior do que nas ordinárias (BBDC3), explica Martins.

O valor bruto pago por ação ordinária é R$ 0,017, enquanto por preferencial é de R$ 0,0189. O analista explica que o Bradesco costuma usar mais juros sobre capital próprio como forma de remuneração. Há ainda um JCP intermediário, além do mensal, que ocorre geralmente em junho ou julho, com um valor superior. Nesta data, são acumuladas duas distribuições.

Segundo Martins, a política de dividendos do Bradesco tem um payout mínimo de 30% do lucro líquido ajustado. De acordo com a Comdinheiro, o payout do banco já oscilou entre 21% e 76% nos últimos cinco anos.

“Em 2023, o payout deve girar em torno de 35% a 40%”, afirma Milton Rabelo, analista da VG Research. Ele destaca que no curto prazo é provável que haja uma diminuição na distribuição de JCPs, já que os resultados devem ainda vir bastante pressionados até meados de 2023.

Além dos JCPs, o Bradesco paga bonificações – quando o banco incorpora parte da reserva para aumentar o capital emitindo novas ações, que são distribuídas aos acionistas elevando a quantidade de papéis detidos e a sua participação acionária.

“Nos últimos anos, foram aprovadas bonificações de 10% que ocorreram geralmente em abril”, explica Martins. Ou seja, os acionistas recebem gratuitamente uma nova ação para cada dez que detenham.

Segundo Rabelo, as bonificações são um provento interessante porque aumenta a exposição dos acionistas. Já para aqueles investidores que preferem receber dinheiro, não existe impeditivo de vender as ações recebidas. Ele lembra que novas ações também farão jus aos proventos que venham a ser distribuídos. O Bradesco também faz programas de recompra.

Calendário de Dividendos do banco Bradesco em 2023

O Bradesco passa por um período sensível, após resultados fracos do 4º trimestre e o aumento da inadimplência. O banco também provisionou 100% da exposição à Americanas, mas sem sucesso. O motivo é que diferente do Itaú, que usou provisões anteriores, o Bradesco teve que retirar R$ 4,9 bilhões do seu lucro.

O banco teve lucro líquido recorrente de R$ 1,595 bilhão no 4º trimestre, enquanto o mercado esperava R$ 4,404 bilhões. No ano de 2022, o lucro foi de R$ 20,7 bilhões. A inadimplência e despesas com devedores duvidosos segue aumentando e preocupando analistas por possível deterioração da carteira de crédito.

Martins acredita que o Bradesco ainda deve levar um tempo para se recuperar plenamente. Ele cita outros riscos como aumento da concorrência em transferências e sistemas de pagamento, com as fintechs.

As ações do Bradesco tem sido penalizadas diante das incertezas, em 2023 já acumulam queda de 4,02% até o dia 17 de fevereiro. Os analistas acreditam que os papéis estão baratos, para quem busca investir para o longo prazo.

Rabelo acredita que os próximos trimestres ainda serão desafiadores, mas que em meados deste ano resultados positivos podem surgir, fruto do aperfeiçoamento da análise de crédito. O analista projeta um dividend yield de entre 6% e 7% para BBDC4 em 2023.

Martins reconhece o potencial de recuperação no longo prazo, mas não acredita que o Bradesco seja a melhor opção para dividendos mensais. Ele prefere o Itaú, mas projeta um dividend yield de 5% para BBDC4.

Evolução dos dividendos do Bradesco nos últimos 5 anos

| Ano | BBDC4 Dividend yield |

BBDC4 Dividendo por ação |

BBDC4 Payout |

| 2022 | 2,22% | R$ 0,42 | 21,00% |

| 2021 | 4,35% | R$ 1,02 | 42,17% |

| 2020 | 2,67% | R$ 0,69 | 38,26% |

| 2019 | 5,63% | R$ 2,01 | 76,07% |

| 2018 | 3,34% | R$ 1,14 | 45,66% |

Fonte: Comdinheiro

Banestes (BEES3; BEES4): banco estatal com DY elevado

Outro que remunera os seus acionistas mensalmente é o Banestes – Banco do Estado do Espírito Santo, que existe desde 1937. O valor por ação ordinária BEES3 e preferencial BEES4 é de R$ 0,022.

Martins explica que o banco remunera via JCPs. O payout mínimo do Banestes é de 25% do lucro líquido ajustado, podendo chegar como máximo a 60%. “O banco também paga JCP intermediários geralmente no meio e final de cada ano”, reforça. Diferente dos pares, o Banestes não faz recompra nem bonificações de ações.

Segundo Martins, uma das vantagens do Banestes é a presença forte no Espírito Santo diante do maior desenvolvimento econômico do estado, que acaba beneficiando o banco.

“O estado se desenvolvendo, traz mais empresas, melhora a renda e isso acaba potencializando o crescimento da carteira do banco, que pode ser um importante financiador desse desenvolvimento”, aponta.

Na sua base de clientes o Banestes trabalha tanto com segmento pessoa física quanto pessoa jurídica. Nas pessoas físicas há serviços como crédito pessoal, cheque especial, consignado, cartão de crédito e débito Banescard, crédito para veículos e lojistas, financiamento de bens e equipamentos, imobiliário, seguros, depósitos e investimentos.

Calendário de Dividendos do banco Banestes em 2023

Outra vantagem segundo o analista é o dividend yield elevado do Banestes, que manteve uma média de 5% nos últimos anos. Segundo Martins, nos últimos 12 meses o dividend yield foi de 9,6%.

O analista destaca que o yield elevado é fruto do desconto das ações, por conta de ser um banco estatal que sofre risco de ingerência.

Outro risco é o aumento da inadimplência pela desaceleração econômica e sofrer os efeitos colaterais do caso Americanas. Embora não esteja na lista de principais credores da varejista, Martins acredita que outras empresas ligadas à Americanas podem colapsar e contagiar o setor bancário.

Martins destaca que o Banestes pode ser uma opção atrativa para quem busca dividendos mensais com dividend yield elevado. Contudo, por conta dos riscos, ele recomenda apenas uma pequena exposição do patrimônio ao ativo. Ele projeta um dividend yield de 8% para 2023.

O banco deve divulgar o seu balanço no dia 28 de fevereiro.

Evolução dos dividendos do Banestes nos últimos 5 anos

| Ano | BEES3 Dividend yield |

BEES3 Dividendo por ação |

BEES3 Payout |

| 2022 | 10,97% | R$ 0,59 | —- |

| 2021 | 6,75% | R$ 0,34 | 48,18% |

| 2020 | 3,95% | R$ 0,21 | 33,20% |

| 2019 | 5,62% | R$ 0,30 | 44,30% |

| 2018 | 6,64% | R$ 0,25 | 55,44% |

Fonte: Comdinheiro

*O payout de 2022 só poderá ser definido após balanço do 4º trimestre

Veja também:

BBSE3 é favorita para dividendos em 2023, além de bancos e elétricas; veja as 5 mais citadas

You must be logged in to post a comment.