Publicidade

Imagine ganhar uma renda extra todo mês sem precisar de um segundo emprego, nem fazer “bicos” por aí. Parece improvável, mas é possível investindo em ações. Para tanto, é preciso escolher papéis de empresas reconhecidas por pagar bons dividendos – e com regularidade na hora de distribuir parte dos seus lucros aos acionistas.

Fabio Baroni, sócio-fundador do Ações Garantem o Futuro, afirma que no começo da jornada do investidor os dividendos pagos pelas ações da carteira podem ser de centavos e “comprar apenas uma bala”. Depois, talvez eles banquem não mais do que “um saco de balas”. Mas com disciplina e aportes constantes, no futuro os proventos podem quitar uma conta de luz, todas as suas contas e até mesmo as suas viagens.

Embora a frequência de pagamento dos dividendos não seja o principal critério observado por analistas na hora de recomendar uma ação para uma estratégia de renda passiva, esta sazonalidade conta muito na hora de estimular os investidores iniciantes, com um a três anos de Bolsa. “Ver dinheiro pingando na sua conta de forma frequente faz com que o investidor não desanime. Para isso é importante investir em empresas com bom fluxo de pagamento de dividendos ao longo do tempo”, destaca Baroni.

Newsletter

Liga de FIIs

Receba em primeira mão notícias exclusivas sobre fundos imobiliários

Ao informar os dados, você concorda com a nossa Política de Privacidade.

Determinar quando uma ação vai distribuir dividendos pode ser uma tarefa com um grau de imprecisão, porque que não existe uma regra que fixe as datas exatas dos pagamentos. Além disso, os dividendos dependem de a companhia obter lucro contábil em um determinado trimestre.

Contudo, na Bolsa existem algumas ações que apresentam uma certa regularidade, ou seja, costumam pagar proventos aos acionistas sempre no mesmo mês.

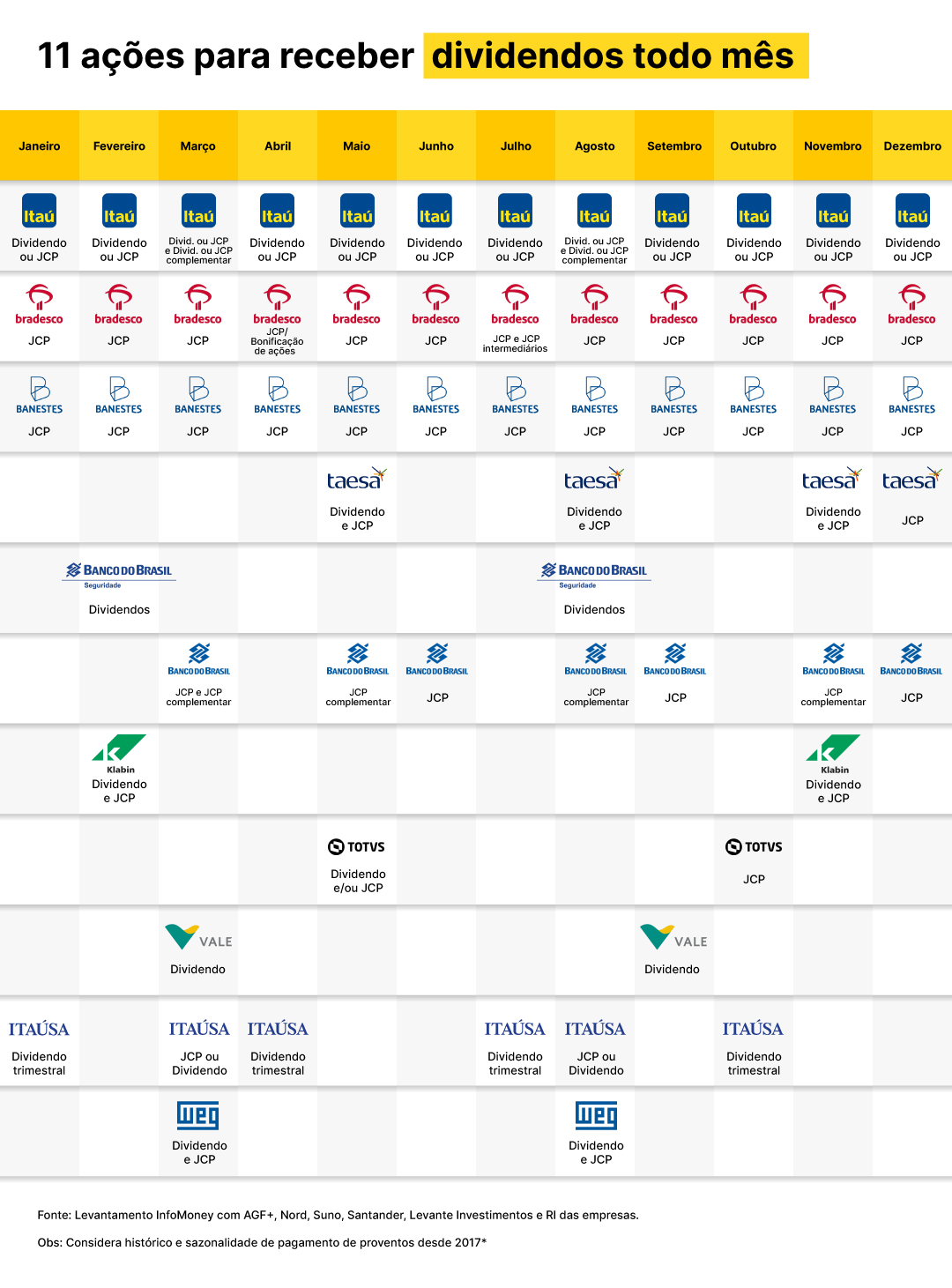

Para auxiliar o investidor a identificar quais são algumas das ações que pagam dividendos com regularidade, o InfoMoney realizou um levantamento com casas de análise, corretoras e projetos focados em renda passiva. Foi compilada uma lista de boas pagadoras citadas por Ações Garantem o Futuro, Nord Research, Suno Research, Santander Corretora e Levante Investimentos para garantir que o investidor possa inserir na carteira companhias que lhe garantam receber proventos todos os meses.

Continua depois da publicidade

Confira a lista de empresas que pagam dividendos regularmente

- Itaú

- Bradesco

- Banestes

- Taesa

- BB Seguridade

- Banco do Brasil

- Klabin

- Totvs

- Vale

- Itaúsa

- Weg

As empresas escolhidas pelos analistas são consideradas boas pagadoras de dividendos. Algumas fazem parte das carteiras de dividendos recomendadas pelas instituições.

A partir dessa seleção, o InfoMoney traçou um histórico considerando a data de pagamento e a frequência dos últimos cinco anos, de 2017 até 2021, e incluiu no levantamento aquelas que apresentaram a maior regularidade na distribuição de lucro aos acionistas. Confira:

Leia também:

• 13 ações pagam dividendos acima da Selic de 13,75%; quanto investir nelas para ter renda mensal de R$ 3 mil?

Dividendos todo mês: Bradesco, Itaú e Banestes

Para quem busca ganhar dividendos todo mês, mesmo que em um valor inferior, existem três bancos cujas políticas priorizam a distribuição mensal de lucro aos seus acionistas.

Um deles é o Itaú. Na sua política de distribuição, o banco estabelece que pagará R$ 0,015 por ação ordinária (ITUB3) e preferencial (ITUB4) mensalmente. Além disso, semestralmente o banco distribui também um dividendo complementar para ambas as classes de ações.

Segundo o histórico de pagamentos da companhia desde o ano de 2017, o provento mensal costuma vir na forma de dividendo ou juros sobre capital próprio – este último com retenção de 15% de Imposto de Renda na fonte. No passado, a companhia fazia mais uso de dividendos para o pagamento mensal, mas em 2021 e 2022 foram distribuídos mais JCPs.

Ainda de acordo com o histórico dos últimos cinco anos, os proventos complementares foram pagos geralmente nos meses de março e agosto, com valores superiores aos vistos no dividendo mensal.

Guilherme Tiglia, sócio e analista da Nord Research, afirma que o Itaú é o maior banco brasileiro e uma das maiores companhias do País. Entre os fundamentos da empresa, ele destaca que o Itaú tem uma carteira de crédito robusta. “Entre os grandes bancos o Itaú conseguiu se destacar nos esforços pela transformação digital para se tornar competitivo frente as fintechs”, afirma.

O Itaú (ITUB3) faz parte da carteira de dividendos da Nord. Tiglia cita uma taxa de retorno com dividendos (dividend yield) de 4,7% para 2022 e de 7,9% para 2023.

Outro banco que paga proventos mensalmente é o Bradesco (BBDC3; BBDC4). Baroni, do Ações Garantem o Futuro, explica que todo mês o banco faz pagamentos menores, na forma de juros sobre capital próprio.

Já nos meses de abril e julho ele aponta que as remunerações tendem a ser maiores. Em abril, por exemplo, o Bradesco costuma a fazer uma bonificação de ações de em média 10%, pelo qual os acionistas recebem gratuitamente uma nova ação para cada dez que detenham.

Esse movimento de bonificação em abril virou rotina desde 2013. Em alguns anos, o Bradesco chegou a bonificar em 20%.

Ainda no mês de julho, Baroni afirma que o banco costuma pagar um provento complementar além do JCP mensal, acumulando duas distribuições de juros sobre capital próprio no mesmo mês.

Segundo projeções da plataforma AGF+, o Bradesco (BBDC4) deve fechar 2022 com um dividend yield de 7,41% e um dividendo por ação de R$ 1,4631 para este ano. O preço-teto de compra do ativo para garantir pelo menos um retorno de 6% em dividendos é de R$ 24,38.

Menos popular que o Itaú e Bradesco, o Banco do Estado do Espírito Santo (Banestes) também paga proventos mensalmente sob a forma de juros sobre capital próprio. Na sua política de dividendos para 2022, o Banestes (BEES3; BEES4) estabelece como pagamento mínimo obrigatório 25% do seu lucro líquido ajustado e, como teto, uma distribuição de 60%.

Banco do Brasil e Itaúsa pagam, no mínimo, seis vezes por ano

Considerando o histórico dos últimos cinco anos, o Banco do Brasil (BBAS3) pagou no mínimo seis proventos por ano para os seus acionistas. Em alguns casos, Baroni aponta que a instituição já chegou a distribuir oito vezes ao ano.

O provento pode ser dividendo ou juro sobre capital próprio, embora na maioria das vezes o banco opte por distribuir JCPs.

Segundo o levantamento do InfoMoney, desde 2017 no mês de março, o banco também paga um JCP complementar, além do mensal. Depois as distribuições se intercalam entre JCPs e JCPs complementares.

Baroni lembra que o Banco do Brasil é um dos queridinhos dos investidores de renda passiva. Na sua política de dividendos para 2022, o banco estabeleceu um payout (parcela do lucro líquido distribuído aos acionistas na forma de proventos) de 40%.

“Embora a ação tenha subido bastante nos últimos tempos, o Banco do Brasil permanece atrativo, abaixo do seu valor patrimonial e entregando bons resultados”, destaca Baroni.

Vale lembrar que o Banco do Brasil também é uma das maiores posições da carteira do Luiz Barsi Filho, considerado um dos maiores investidores individuais da Bolsa brasileira, que acumulou um patrimônio de R$ 4 bilhões apenas com dividendos.

A holding Itaúsa (ITSA4;ITSA3) tem como política distribuir dividendos trimestralmente no valor de R$ 0,02 por ação. Os pagamentos geralmente entram na conta dos investidores no primeiro dia útil de janeiro, abril, junho e outubro.

Além disso, de acordo com o histórico de proventos da companhia desde 2017, a Itaúsa também realizou o pagamento de JCPs ou dividendos adicionais nos meses de março e agosto.

A Itaúsa integra a carteira de dividendos da Levante Investimentos, com dividend yield projetado para 2022 de 5,9%.

Segundo Enrico Cozzolino, analista da Levante, a holding ainda se encontra descontada e o baixo valor do dividendo se justifica nos reinvestimentos que a companhia está fazendo no próprio negócio, para poder elevar a taxa de retorno em proventos no futuro.

No dia 13 de setembro, a Itaúsa (ITSA4) comunicou ao mercado a conclusão do investimento dela e da Votorantim na concessionária de infraestrutura CCR (CCRO3), anunciado em julho. A transação considera a compra de 300,15 milhões de ações da CCR, ou 14,86% do capital antes detidos pela Andrade Gutierrez, pelo valor de cerca de R$ 4,1 bilhões.

Desse total, a Itaúsa ficou com 10,33% do capital da CCR, com investimento de R$ 2,9 bilhões. “Toda essa estratégia de diversificação da Itaúsa acaba sendo importante para pagar proventos”, aponta Cozzolino.

Em agosto, o CEO da Itaúsa (ITSA4), Alfredo Setúbal afirmou que os dividendos distribuídos pela empresa só devem voltar ao patamar histórico de 40% de payout (parcela do lucro destinada ao pagamento de proventos) nos próximos três anos. O executivo destacou que o atual momento da companhia é uma combinação de crescimento com dividendos. A holding, contudo, deve viver um “vale” de dois a quatro anos em que a distribuição de proventos será menor, próxima ao mínimo estatutário de 25% do lucro líquido.

Leia também:

• Dividendos: payout da Itaúsa (ITSA4) deve voltar à média histórica de 40% em 3 anos, diz CEO

Taesa: dividendos quatro vezes ao ano

A transmissora de energia Taesa (TAEE11) apresenta uma boa regularidade quando o assunto é pagamento de proventos. Segundo Baroni, do AGF+, a companhia paga proventos religiosamente nos meses de maio, agosto, novembro e dezembro.

No levantamento feito pelo InfoMoney, considerando as distribuições dos últimos cinco anos, um comportamento se repete: a companhia paga dois proventos (dividendos e juros sobre capital próprio) em maio, agosto e novembro. Enquanto em dezembro, ela remunera seus acionistas apenas com JCPs.

A companhia já chegou a pagar proventos também no mês de abril.

Por se tratar de uma transmissora, que trabalha com contratos preestabelecidos de longa duração (em média de 30 anos) e reajustados pela inflação, a Taesa se torna uma companhia muito previsível na distribuição de dividendos. “Ela acaba sendo uma boa opção para o investidor previdenciário”, destaca Baroni.

Embora alguns analistas tenham retirado Taesa da carteira, em meio a um movimento de rotação no setor elétrico, ou por preocupações com o aumento do aluguel de ações da elétrica, além de uma possível desvalorização dos papéis no curto prazo, a companhia não deixa a desejar quando o assunto são dividendos polpudos.

Segundo a sua política de dividendos, a Taesa se compromete a pagar pelo menos 50% do seu lucro líquido ajustado aos acionistas. No entanto, esse payout foi superado todos os anos desde 2009, quando a companhia distribuiu entre 71% até 95% do seu lucro líquido ajustado aos acionistas.

De acordo com dados da Economatica, nos últimos 12 meses a Taesa (TAEE11) entregou um dividend yield de 14,23% até 16 de setembro e teria a capacidade de pagar dividendos de até 13,07% nos próximos 12 meses – desde que a empresa tenha lucro igual ou maior ao dos últimos 12 meses e mantenha a mesma política de distribuição de dividendos e JCP do último ano.

Segundo projeções da plataforma AGF+, seria necessário comprar Taesa até o preço-teto de R$ 64,65 para garantir ao menos um retorno de 6% em dividendos.

Quem paga duas vezes ao ano

Ainda na lista de pagadoras frequentes é possível encontrar cinco companhias que pagam proventos duas vezes ao ano aos seus acionistas.

João Daronco, analista da Suno Research, cita BB Seguridade (BBSE3). A companhia paga dividendos semestralmente, em fevereiro e agosto. Ele projeta um retorno em dividendos de 9,8% para 2022, com preço-teto de compra de R$ 33,75.

Conhecida por ser uma boa pagadora, apesar de depender do preço das commodities, a Vale (VALE3) é uma das recomendações da Santander Corretora.

Ricardo Peretti, estrategista de ações da Santander Corretora, explica que a Vale sempre se caracterizou por pagar dividendos. No entanto, ficou impedida de distribuir em alguns períodos por conta dos desastres de Mariana e Brumadinho, em Minas Gerais. “Em 2019, a mineradora pagou o mínimo”, comenta.

Segundo Peretti, a partir de 2020, a companhia adquiriu uma certa sazonalidade na hora de pagar dividendos, distribuindo sempre em março e em setembro. “Os dividendos de setembro são referentes ao primeiro semestre do ano corrente e os de março, ao segundo semestre”, explica o estrategista. A companhia também pode optar por pagar JCPs.

Além disso, a companhia tem a liberdade de distribuir dividendos extraordinários, geralmente deliberados pelo Conselho em dezembro, destaca Peretti. A Vale integra a carteira de dividendos da Santander Corretora, com um dividend yield estimado em 12,47% para 2022 e preço-alvo de R$ 95 para 2023.

No entanto, Peretti faz a ressalva de que a Vale é muito dependente do preço do minério de ferro. Desta forma, a companhia paga bons dividendos em um cenário promissor para commodities, mas não pode ser classificada como uma ação defensiva na renda passiva.

Guilherme Tiglia, da Nord Research, destaca Totvs (TOTS3) e Klabin (KLBN4) como duas companhias que distribuem proventos com regularidade.

A Klabin, por exemplo, remunera os seus acionistas em fevereiro e novembro com dividendos e juros sobre capital próprio. Enquanto a Totvs paga dividendos e JCPs em maio, e em outubro distribui JCP.

Cozzolino, da Levante, cita também a Weg (WEGE3) que paga dividendos e JCP em março e agosto.

Além das companhias citadas pelo levantamento do InfoMoney, existem outras boas pagadoras de proventos frequentes apontadas pelos analistas – no entanto, com uma regularidade menor. Nesses casos, é mais difícil determinar quando será a data de pagamento dos proventos.

Trata-se de Isa Cteep (TRPL4), Engie (EGIE3), Alupar (ALUP11), CPFL Energia (CPFE3), Telefônica (VIVT3), Santander (SANB11), Copel (CPLE6) e Vibra (VBBR3), que também costumam distribuir vários proventos ao longo do ano.

Leia também:

• Dividendos: Auren entra, mas Alupar e AES Brasil saem da carteira do IDIV; Petrobras passa a integrar índice

• Dividendos de Isa Cteep (TRPL4) “secam” após recorde em 2021; o que houve e o que esperar em 2022?

O que observar para a minha carteira de dividendos?

Se você está pensando em montar uma carteira de dividendos, visando também receber proventos mensalmente, os especialistas consultados pelo InfoMoney deixam algumas recomendações.

A primeira é priorizar sempre empresas de setores resilientes, conhecidas por ser boas geradoras de caixa. Fabio Baroni cita entre os segmentos mais recomendados o de bancos, energia, saneamento, telecomunicações e seguros. São todos considerados previsíveis, com barreiras de entrada e nos quais se encontram as melhores pagadoras de dividendos. “São setores vitais para a economia”, afirma.

Escolher boas companhias é um ponto destacado pelos analistas, que deve ser priorizado na hora da tomada de decisão, mesmo se estas não pagarem os proventos mensalmente.

Outro fator é o dividend yield (taxa de retorno com dividendos). Segundo Peretti, da Santander Corretora, uma companhia deveria ter no mínimo um dividend yield acima de 4% para fazer parte de uma estratégia de renda passiva.

Daronco, da Suno, compartilha desta visão e aponta que um retorno em dividendos entre 5% e 10% pode ser considerado interessante. Já Baroni, do Ações Garantem o Futuro, afirma que o critério para a escolha das ações é de um dividend yield mínimo de 6% ao ano.

Baroni também destaca que não apenas o retorno em dividendos e a regularidade importam. O preço de compra compra da ação também pesa muito no retorno. É o chamado yield on cost.

Ele exemplifica que se um investidor tivesse adquirido Taesa em 2018, cotada na casa dos R$ 19, considerando que a ação pagou em média R$ 2,78 de dividendos naquele ano, o retorno do investidor teria sido de 14%.

Já em 2021, com a ação pagando cerca de R$ 4,50 de proventos no ano, o retorno daquele investidor seria de 23%.

Contudo, suponhamos que o investidor compre a ação no preço atual, próxima dos R$ 39 e receba os mesmos R$ 4,50 de proventos no ano. O retorno em dividendos para ele seria pouco mais de 11%. Por este motivo, quanto mais barato se compra uma ação, maior o retorno ao investidor de renda passiva.

Para quem busca criar uma carteira mensal de dividendos, ele também aconselha estabelecer metas por número de ações. “Suponhamos que a Taesa pagou, em média, R$ 2,50 por ação nos últimos dez anos. Se quero ganhar um ‘salário’ de R$ 2 mil por mês, precisaria ter pelo menos 10 mil ações da Taesa”, exemplifica.

You must be logged in to post a comment.