As decisões (e discursos) de política monetária

Importante: os comentários e opiniões contidos neste texto são responsabilidade do autor e não necessariamente refletem a opinião do InfoMoney ou de seus controladores

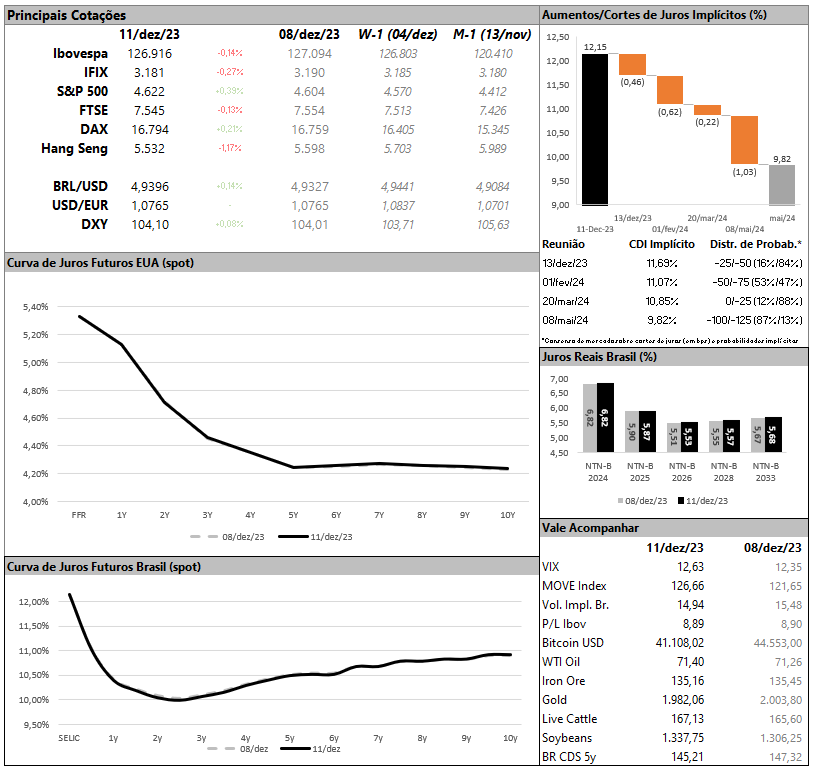

Hoje começam as discussões de Política Monetária. Começamos aqui no Brasil e nos EUA: ambos divulgam as decisões amanhã. Na quinta, temos decisões na Europa, tanto o BCE, quanto outros BC fora da zona do Euro (Inglaterra, Noruega e Suíça). Eu sei que você já sabe, mas não sou o responsável por essa decisão. Ninguém pediu nada para mim, mas a vantagem de escrever uma coluna de opinião, é que eu posso dar a minha (você adivinhou) opinião. O COPOM vai cortar 50bps e acho que deveria ser isso mesmo. O que eu mudaria aqui é o discurso, hora de começar a abrir espaço para acelerar o corte para 75bps em algum momento no começo do ano que vem. O FOMC, provavelmente vai manter, e aqui eu mudaria a decisão em si. Se o FOMC dá mais 25bps agora, ele encerra a discussão. Curva abre, ninguém mais fala em risco de inflação, ninguém fala em corte antes da hora, o comitê volta a ter 100% de controle sobre o discurso, do jeito que achar que tem que ser, e pode virar o tom para mais dovish quando quiser, com efeito bem rápido. Saiam de cima do mudo e assumam o controle do debate. Não acho que farão, nem tenho certeza se deviam, mas seria um caminho mais claro do que estão seguindo nos últimos meses.

Enquanto esperamos as decisões, estou muito de olho nos 2 preços da pedra filosofal: ouro e ferro. Ouro sempre teve uma correlação negativa com juro americano. A ideia aqui é que eram substitutos um do outro: reservas de valor “livre de risco”. Quando o tesouro americano deixa de ser tão livre de risco assim (seja por déficit, seja por risco de default, seja por decisões unilaterais que bloquearam acesso de algumas pessoas aos próprios títulos), essa correlação se perdeu, e o ouro ficou mais atrativo. Até quando isso vale? Sobre o minério de ferro, qualquer analista vai te dizer que é proxy de atividade chinesa, posto que a China é o principal destino do minério no mundo. E qualquer analista vai te dizer que a China está decepcionando no crescimento. Então por que raios a cotação está em 135 dólares por tonelada? Alguém está mentindo.

Ainda falando em China, tivemos divulgação do CPI, com deflação em 12 meses (-0,5% yoy). Vale ainda ficar de olho no IPCA daqui a pouco aqui no Brasil, e no CPI lá nos EUA. Dados de emprego afetam salários. Salários afetam inflação. Inflação afeta juros. Juros afetam ativos de risco. Liquidez do sistema afeta isso tudo. Se tivesse uma mente brilhante coordenando tudo, ainda seria muito difícil encaixar todas as peças dessa economia fractal. Pra piorar (ou melhorar), as peças são completamente autônomas, ainda que não independentes.

Ficou com alguma dúvida ou comentário? Me manda um e-mail aqui.

You must be logged in to post a comment.