Texto originalmente enviado para os assinantes da newsletter Stock Pickers no sábado, 17 de outubro. Nesta segunda-feira as ações da MMX caíram 32,77%, fechando a R$ 12,11, em um movimento provavelmente associado à resposta da Vetorial, empresa que atualmente explora a mina Emma, que a MMX tenta reaver. A Vetorial disse ser “impossível” a empresa de Eike retomar a posse.

Os papéis da OSX, que haviam subido na esteira da mineradora, caíram 27,62% nesta segunda-feira, fechando a R$ 12. Mesmo com a queda expressiva, ainda não podemos dizer que o movimento especulativo acabou. Desde o fechamento de 5 de outubro, OSX acumula alta de 160%, enquanto MMX multiplicou em 562%.

Para assinar nossa newsletter, clique aqui.

Pela terceira semana seguida estamos nós aqui, na sua caixa de entrada, falando sobre fantasmas do passado.

Gostaríamos de olhar para a frente, de falar do futuro, mas as circunstâncias e o mercado nos obrigam a mais uma vez reviver nossos traumas, pois Eike Batista e suas empresas, talvez a maior e mais assustadora assombração do mercado de capitais do Brasil, ressurgiu.

Quer receber a Newsletter do Stock Pickers? Preencha o campo abaixo com seu nome e seu melhor email

E não ressurgiu discretamente, nem pedindo licença: foi logo jogando números exorbitantes de valorização e volume de negociação na cara do investidor.

Aliás, vamos a eles.

No dia 5 de outubro a ação da MMX era negociada por valores em torno de R$ 1,80, e o volume diário ficava na casa dos R$ 50 mil, patamares de todo o ano.

No dia seguinte o volume de negociações começou a subir e chegou a quase R$ 1 milhão (20 vezes mais que a véspera), enquanto o papel subiu “só” para R$ 1,88.

Daí em diante o movimento da ação foi assombroso, chegando a valer R$ 58,45 na quarta-feira (14), ou 3.094% em relação ao fechamento do dia 5, com um volume de negociação de R$ 110 milhões.

Mas por que?

A própria MMX informou à CVM que a alta de seus papéis poderia estar ligada a um processo que a empresa abriu para reaver o direito de exploração de uma mina em Corumbá, Mato Grosso do Sul, informado ao mercado em Fato Relevante do dia 30 de setembro.

A pergunta que ainda não conseguimos responder é por que o mercado demorou tanto tempo para reagir a esse informe? Ninguém estava olhando para a empresa só por que ela está em recuperação judicial? Será que o mercado não é eficiente?

Coincidência ou não, o movimento de alta da MMX começou por volta das 14h30 da quarta-feira (7), ao mesmo tempo que o Fato Relevante circulava em grupos de investidores do WhatsApp.

A partir daí, o que os gráficos mostram é euforia, efeito manada e especulação pura, que, como era de costume na “era Eike”, se espalhou para a OSX, sua empresa de construção naval.

OSXB3 subiu da casa dos R$ 4,4 para R$ 44 na quarta (14) e o volume de negócios, que antes ficava perto de ínfimos R$ 5.000, se aproximou dos R$ 45 milhões.

O saldo, entre o fechamento do dia 5 até ontem é de +941% para a MMX e +258% para OSX, em uma valorização que pode parecer linda quando batemos o olho, mas esconde uma volatilidade que certamente machucou muitos bolsos.

Veja, por exemplo, o gráfico dos dias 13 e 14, abaixo. MMXM3 fechou no dia 13 valendo R$ 36. Abriu no dia seguinte a R$ 41,50 e às 11h20 chegou ao topo, R$ 58,45. Duas horas depois, valia R$ 12,99 e fechou a R$ 17.

Aqueles compradores que começaram o dia pagando R$ 41,50 terminaram o pregão perdendo 52% do capital. Quem comprou no topo, saiu com apenas 30% do dinheiro.

É volatilidade mal usada gerando prejuízo.

Eu e o Thiago Salomão ganhamos a vida ouvindo pessoas que sabem o que estão fazendo na Bolsa. Mesmo elas consideram esse um trabalho difícil, e no qual, com o perdão da repetição, não se pode prescindir de saber o que está fazendo.

Não existe nada de errado em especular com qualquer papel, mas é preciso saber o risco que se corre e que a perda pode ser altíssima, ou total no caso de papéis super especulativos.

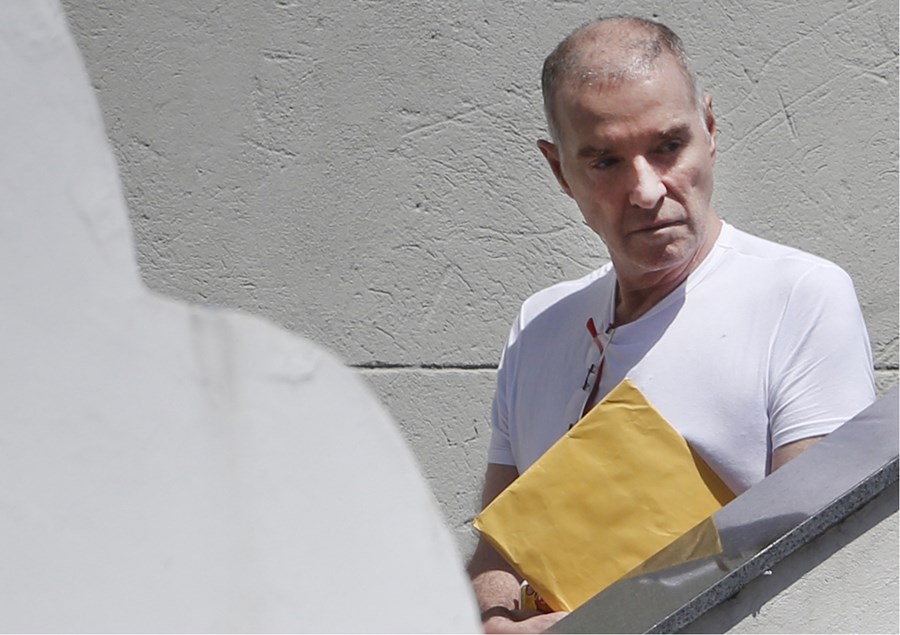

Também não custa relembrar, mesmo brevemente, o currículo das empresas X. Tanto OSX quanto MMX estão há anos em recuperação judicial. Seu dono foi condenado por manipulação do mercado, está impedido de dirigir empresas de capital aberto e já morou em Bangu 8.

A bolha do alicate

Bolhas especulativas não são tão incomuns. Uma das mais impressionantes aconteceu com a Mundial em 2011.

Entre 27 de maio e 19 de julho a ação subiu incríveis 1.400%, embalada por uma promessa de reestruturação da empresa, que culminaria com a migração para o Novo Mercado. O volume negociado era tanto que a Mundial estava elegível para fazer parte do Ibovespa (em alguns pregões, ela chegou a ser a ação mais negociada).

Em meio à euforia alguém se deu conta de que, apesar de tantas promessas, a empresa continuava sendo uma mera fabricante de alicates de unha e tesouras e que o preço do papel não fazia sentido.

Em três pregões (20, 21 e 22 de julho), a empresa perdeu 86,5% de valor de mercado. O evento ficou conhecido como “Bolha do Alicate”.

Pouquíssimos investidores conseguiram se livrar desta queda, pois nestes dias a volatilidade foi tão grande que a ação foi negociada por poucos minutos em cada dia, entrando e saindo de leilão. No dia 21 de julho, por exemplo, ela foi negociada por apenas 4 minutos durante todo o pregão.

No meio da euforia, muita gente também se expôs à Mundial via mercado a termo, que permite alavancar o capital investido. Com a queda, estas pessoas não só perderam todo dinheiro aplicado como ficaram devendo uma grana preta para as corretoras.