Publicidade

O ex-secretário do Tesouro Nacional Jeferson Bittencourt, economista da ASA Investments, vê com preocupação as discussões sobre flexibilização da meta fiscal antes do início da vigência do novo arcabouço. Na sua avaliação, o Brasil já tem contratados ruídos fiscais para pelo menos os próximos quatro meses, e o governo do presidente Luiz Inácio Lula da Silva (PT) pode não se ver livre de bloqueios no Orçamento, mesmo se desistir do objetivo de equilibrar as contas públicas em 2024.

O especialista recebeu a reportagem do InfoMoney no escritório da ASA Investments, em São Paulo. Durante a conversa, ele mostrou ceticismo com o alcance das medidas de R$ 168 bilhões apresentadas pelo governo e alertou para a elevada dependência em fontes de receita não recorrentes. Para Bittencourt, há riscos de superestimação na arrecadação esperada com concessões de ferrovias, e projetos de interesse do Ministro da Fazenda, Fernando Haddad (PT), como a medida provisória que trata das subvenções do ICMS (MPV 1185/2023), devem ser desidratados pelo Congresso Nacional.

O economista também considera “controversas” as projeções do governo para receitas com renegociações de débitos tributários no Conselho de Administração de Recursos Fiscais (Carf), na Procuradoria-Geral da Fazenda Nacional (PGFN) e na Receita Federal. E avalia que falta disposição do governo em promover qualquer ajuste mais contundente pelo lado das despesas.

Newsletter

Liga de FIIs

Receba em primeira mão notícias exclusivas sobre fundos imobiliários

Ao informar os dados, você concorda com a nossa Política de Privacidade.

“Um ponto preocupante é que estamos discutindo – e devemos discutir pelos próximos 3 ou 4 meses – meta fiscal e trajetória de déficit [público]. Minha aposta agora é que vão jogar a discussão da meta até março do ano que vem. Estamos com ruídos fiscais contratados até lá”, diz.

“Não é novidade na nossa história, mas fazer isso depois que acabamos de aprovar um arcabouço fiscal? Quatro meses depois, estamos discutindo execução de despesa através de restos a pagar, revisão da meta, compressão de [despesa] discricionária”, critica.

Apesar de o mercado projetar um déficit primário na casa de 0,8% do Produto Interno Bruto (PIB) para 2024, Bittencourt sustenta que os agentes econômicos hoje acreditam na regra de limitação de despesas prevista no arcabouço fiscal. O novo regime estabelece que os gastos públicos só podem crescer à razão de 70% da evolução das receitas, respeitando uma banda de 0,6% a 2,5% acima da inflação.

Continua depois da publicidade

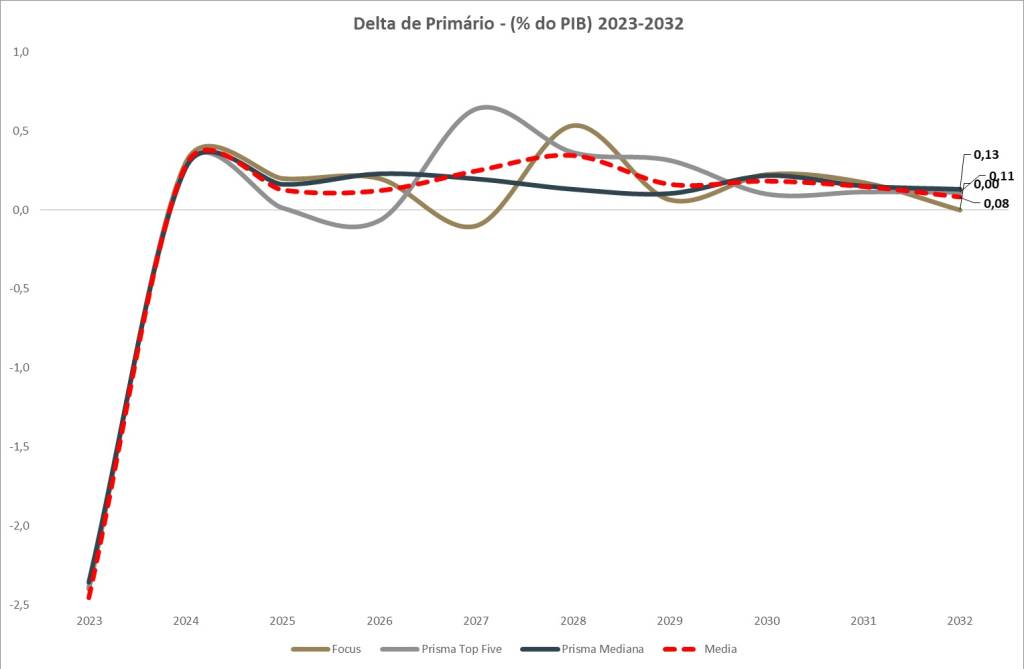

“É importante observar o delta − em que velocidade o resultado primário melhora. O governo tem se baseado muito no fato de que as projeções de mercado estão tão longe da meta, que elas aguentam certo desaforo de revisão”, diz.

“O mercado pode não acreditar na meta, mas está acreditando na história dos 70% do crescimento da despesa. Considerando a mediana do Prisma [Fiscal] e do [Relatório] Focus, [as projeções para] o delta do [resultado] melhora em 0,1%, 0,2% [do PIB]. Isso equivale exatamente a pegar o nível da receita e fazer a despesa crescer 70% do avanço dela”, explica.

Para Bittencourt, o problema é que a nova regra fiscal parte de um nível muito elevado de despesas, liberado pela PEC da Transição, e um descompasso grande para as receitas. Sendo assim, o horizonte para que o ajuste controle a trajetória da dívida pública ainda está distante. “É mais provável vermos a despesa travar nos 2,5% do que nos 0,6%. Independentemente disso, é um crescimento muito rápido da despesa considerando o nível que partimos. O que vimos mais recentemente foi o mercado jogando cada vez mais para frente o momento do déficit zero”, ressalta.

Continua depois da publicidade

Durante a conversa, o economista estimou que, mesmo com uma possível mudança da meta fiscal para um déficit de 0,5% do PIB, o governo ainda poderia se ver obrigado a promover contingenciamentos no ano que vem. “Com 0,5%, ele não precisa contingenciar, se fosse ajustar só a despesa tributária. Mas a minha opinião é que ele precisaria ajustar muito as outras receitas, e aí teria que contingenciar”, diz.

Uma mudança drástica na meta fiscal, contudo, abriria precedentes que poderiam ser usados para driblar limitações impostas pela nova regra fiscal para o comportamento das despesas públicas, como através do uso do instrumento de restos a pagar (RAP) de um exercício orçamentário para outro. “No curto prazo, o problema não está em executar RAP, mas onde vão colocar a meta. Por exemplo, eu acho 0,5% [de déficit] restritivo. Acredito que, com isso, o governo não tem espaço para executar mais financeiro do que o limite orçamentário. Agora, se colocar 1% ou 1,2%, ganha espaço”, pontua.

Na prática, o novo marco fiscal permite ao governo que estiver cumprindo a meta de resultado primário pagar RAP acima do limite de gastos. “No final do ano, a despesa pode crescer mais do que os 2,5% reais”, explica. “Mas para isso ser levado de forma perene, como estratégia de gastar mais respeitando o limite, o governo terá um ônus: estabelecer uma meta frouxa”.

Publicidade

Leia os destaques da entrevista por assunto abordado:

Cenário fiscal

Na questão fiscal, temos um problema estrutural e outro conjuntural. No conjuntural, só há dois problemas: a receita e a despesa. Não há mais nenhum (risos). A questão estrutural não é novidade para ninguém. Nossa dívida é grande, comparada com os países emergentes: quase 20 pontos percentuais [em relação ao PIB] acima da média. E cara, comparada com qualquer país. Isso é um entrave para o crescimento.

Continua depois da publicidade

A discussão sobre meta e resultado primário não é porque o mercado é ganancioso. É que o mercado quer que a economia cresça. Uma situação econômica ruim do país é ruim para o mercado. A instabilidade fiscal é ruim para a taxa de juros. O Roberto [Campos Neto] tem saído um pouco da parte mais conservadora, mas ele não pode cortar muito a taxa de juros, porque o fiscal não permite. Fiscal ruim é ruim para o mercado, exige uma taxa de juros mais alta, e uma taxa de juros mais alta leva a um crescimento mais baixo.

Não estamos discutindo insolvência, mas rolar uma dívida grande é danoso para o crescimento. Dívida grande cara é um problema estrutural. É a razão pela qual precisamos endereçar a questão fiscal. Precisamos crescer, ter empregos, investimentos, e o fiscal desequilibrado prejudica tudo isso.

Um ponto preocupante é que estamos discutindo – e devemos discutir pelos próximos 3 ou 4 meses – meta fiscal e trajetória de déficit [público]. Minha aposta é que vão jogar a discussão da meta até março do ano que vem. Estamos com ruídos fiscais contratados até lá.

Publicidade

Isso não é novidade na nossa história. Mas fazer isso depois que acabamos de aprovar um arcabouço fiscal? E, diferentemente do teto de gastos, o arcabouço fiscal se propõe a ser perene. O teto de gastos era um regime de emergência de 10 anos, que podia ser renovado por outros 10 anos. O arcabouço não. Quatro meses depois [de aprovar o novo regime], estamos discutindo execução de despesa através de restos a pagar, revisão da meta, compressão de [despesa] discricionária.

Arcabouço

No início, o governo tentou separar um pouco o que era arcabouço fiscal e o que era meta fiscal. Partimos do resultado de 2022 com um pequeno superávit primário. O governo fez a PEC da Transição, pegou a despesa, jogou lá para cima (1,7% do PIB a mais) e estabeleceu o arcabouço fiscal. Mudou o pé direito da despesa e disse: ela vai crescer nessa velocidade.

O governo tomou como referência a receita de 2022 com R$ 26/27 bilhões de receita de Eletrobras, quase R$ 80 bilhões de dividendos da Petrobras, um preço do petróleo nas alturas e com o lucro das empresas nas alturas. A despesa estava comprimida? Estava. Provavelmente teria que ser um pouco mais alta. O que o governo fez foi jogar muito para o alto e dar um crescimento para ela. Ele mirou uma receita que não era essa, mas algo mais embaixo.

O governo também falava muito que o nível de receita líquida que ele precisa é de 19% do PIB, e que essa é a base que foi erodida. Só que o governo fez 19% de receita líquida no ano passado, com todas essas receitas não recorrentes que tivemos. Se pegamos nos últimos 5 ou 6 anos, a média da receita líquida é 17,5% do PIB. Então, naturalmente falta 1,5%. Para 2024, foi apresentado aquele pacote de R$ 168 bilhões para fechar o ‘gap’.

Receitas públicas

Eu não compro o pacote [necessário para equilibrar as contas públicas em 2024] por esse montante [indicado pelo governo]. Para mim, ele é R$ 203 bilhões, porque, além das medidas que compõem os R$ 168 bilhões, há R$ 35 bilhões de concessões de ferrovias. Se olharmos o nível de receitas de concessões previsto para 2024, ele só é compatível com níveis de períodos em que o governo teve uma receita muito alta de alguma coisa.

Qual é o nível normal de receitas de concessão? R$ 20 bilhões. No ano que vem está em R$ 44 bilhões. Quando o governo teve isso? Quando privatizou a Eletrobras e quando foi feita a capitalização da Petrobras. Uma receita de R$ 44 bilhões de concessão só é compatível com fatores extraordinários. Qual é o fator extraordinário do ano que vem? Os R$ 35 bilhões de receitas de concessões de ferrovia. Sobre isso, ressalto que a nota do Ministério do Transporte que foi [usada] para a elaboração do Orçamento não deu nenhum conforto para a Secretaria do Tesouro Nacional e a Secretaria de Orçamento Federal.

A lógica dessa receita seria que as concessões renovadas sob a gestão do Tarcísio [de Freitas] no Ministério da Infraestrutura teriam sido feitas por um valor muito baixo, segundo o governo. Ele foi ao TCU e chamou todo mundo que renovou por valor baixo exigindo mais. A câmara de conciliação está tentando ajustar as partes. Saíram duas decisões preliminares sobre concessões da Rumo, que aumentaram em cerca de R$ 2 bilhões o compromisso em investimentos na malha − ou seja, não serão R$ 2 bilhões para o governo. Então, esses R$ 35 bilhões são supercontroversos.

Dos R$ 203 bilhões [de pacote necessário para equilibrar as contas públicas], R$ 35 bilhões são [concessões de] ferrovias, mais ou menos R$ 70 bilhões são a parte tributária. Só temos um dado até agora: o PL das offshores e dos fundos exclusivos, que teve a alíquota reduzida [durante a tramitação]. A arrecadação prevista era de R$ 20,3 bilhões, com 22,5% de alíquota de offshore e 15% de alíquota de estoque [de fundos fechados]. A primeira caiu para 15%, e a segunda, pra 8%. Pensando na arrecadação de 2025, que estava prevista em R$ 3 bilhões, já caiu para R$ 2 bilhões. Em termos de arrecadação recorrente, perdeu 1/3.

No caso de fundos, há uma possibilidade de, antes da promulgação da lei, todo mundo que tem regime diferido [migrar para] previdência privada, FIDC. E estão indo. Ou seja, a base pode diminuir. Na arrecadação de curto prazo, naquela queda de 15% para 8%, a arrecadação do governo em 2024 [com a medida] deve ter caído de R$ 20,3 bilhões para R$ 12 bilhões ou R$ 13 bilhões, com boa vontade. Então, já perdeu cerca de R$ 7 bilhões.

As outras medidas tributárias acredito que passarão pelo mesmo problema de desidratação − principalmente a questão da subvenção de ICMS. O [projeto de lei que trata do fim da dedutibilidade dos] JCP o governo está falando que vai colocar na discussão, mas há muita gente vendo como o bode na sala: colocar JCP dentro do PL da subvenção para barganhar sua retirada. Em JCP, está meio que contratado que não vai gerar os R$ 10 bilhões [de arrecadação esperados].

Nessa brincadeira, já perdemos quase R$ 20 bilhões em JCP e um pedaço de offshore. Portanto, o pacote tributário não vai ser de R$ 70 bilhões. Se o governo conseguir metade disso, está ótimo.

Receitas infladas

A parte mais problemática, porém, é a das renegociações: R$ 97 bilhões de Carf, PGFN e Receita Federal. Nós vemos a discussão da meta muito pendurada na parcela tributária do pacote, nos R$ 70 bilhões, mas os outros R$ 130 bilhões são supercontroversos. Qual é a diferença deles em relação a uma medida tributária? É que você consegue mantê-los na projeção por mais tempo. No caso das medidas tributárias, se você não aprova a JCP esse ano, em março a Receita vai fazer a conta e vai tirar o que perdeu, a arrecadação vai diminuir, e, consequentemente, terá que contingenciar para zerar [o déficit].

Os outros são mais nebulosos. Você pode manter [a previsão] de receita das concessões e da renegociação. Mas elas são controversas. Os prazos também não são compatíveis. A PGFN tem R$ 12 bilhões previstos de discussão de grandes teses. No parcelamento dentro do edital, quem aderir tem 240 meses para pagar. Para conseguirmos em um ano R$ 12 bilhões, de qual estoque estamos falando? Os números parecem assustadores.

Horizonte fiscal

O pacote inteiro dos R$ 200 bilhões parece bastante otimista. Imaginemos que eu faça a seguinte concessão: estou completamente errado, minha projeção de déficit primário para o ano que vem, de 1,2%, estava errada, o governo arrecadou R$ 203 bilhões e entregou déficit zero em 2024. Como fazemos o Orçamento em 2025? As receitas de concessão não existirão mais. No Carf, a previsão de R$ 54 bilhões é julgando 50% do estoque − então, é não recorrente. A PGFN vai ter outras teses para [arrecadar] R$ 12 bilhões? A Receita vai ter outras teses para [gerar] R$ 20 bilhões? A parcela de [episódios] não recorrentes do pacote todo é muito grande. E, em 2025, a meta é [superávit de] 0,5% [do PIB].

Na prática, provavelmente faltarão uns R$ 130 bilhões de novo em 2025. Neste caso, minha aposta é que o governo vai achar outro pacote não recorrente, como ganhos de recebíveis. Quando renegocia [com o] o Carf, [o contribuinte] também paga em 12 parcelas. Ou quando você faz renegociação de tese, 240 parcelas. O que o governo pode fazer é ir ao mercado, vender e antecipar [o recebimento]. Ele vai arrumar outro pacote. Mas em 2025 você não precisa zerar a meta, tem que fazer superávit de 0,5%. Ou seja, faltam R$ 130 bilhões de receitas que acabaram, mas também existe [a necessidade de] um esforço adicional. Deve faltar R$ 200 bilhões de novo.

Equilíbrio das contas

É importante observar o delta − em que velocidade o resultado primário melhora. O governo tem se baseado muito no fato de que as projeções de mercado estão tão longe da meta, que elas aguentam certo desaforo de revisão. A previsão de mercado piorou um pouco depois que o governo estabeleceu a meta. O arcabouço não mudou nada a visão do mercado sobre o que ia acontecer com o resultado [primário] de 2023 e 2024.

O mercado pode não acreditar na meta, mas está acreditando na história dos 70% do crescimento da despesa. Considerando a mediana do Prisma [Fiscal] e do [Relatório] Focus, [as projeções para] o delta do [resultado] melhora em 0,1%, 0,2% [do PIB]. Isso equivale exatamente a pegar o nível da receita e fazer a despesa crescer 70% do avanço dela. Portanto, o mercado está acreditando no limite de despesas.

Há uma velocidade intrínseca ao arcabouço de melhora do [resultado] primário, que vem [da regra] dos 70%. E o mercado está melhorando suas projeções de maneira compatível com ela.

Fonte: ASA Investments

Arcabouço e dívida pública

Acho que é compatível. A receita é muito volátil, mas historicamente… Fizemos um teste aplicando o arcabouço para trás, e [constatamos que] são muito raros os momentos em que valeu a regra dos 70%. Sempre batia ou no teto ou no piso. Mais ou menos 25% das vezes ficou dentro da banda (entre 0,6% e 2,5%). Uns 50% dos casos travaram no teto de 2,5%. E em 25% a receita cresceu menos e valeu o piso.

É mais provável vermos a despesa travar nos 2,5% do que nos 0,6% − algumas vezes vai cair no meio. O problema é que, independentemente disso, é um crescimento muito rápido da despesa considerando o nível que partimos. O gap é muito grande. O que vimos mais recentemente foi o mercado jogando cada vez mais para frente o momento do déficit zero. Para o mercado, ele está em 2028. Basta olhar o Focus. A velocidade em que melhora é 0,2% [do PIB].

Revisão da meta fiscal

Se o governo não der sinalização de que está disposto a contingenciar… Sinalização para valer, não vale “fontes”. Lula falou em “on” [the record], duas vezes, que não topa contingenciar. O ministro [Fernando] Haddad foi tentar desfazer a imagem da entrevista do Lula, deu uma entrevista inteira e não falou a palavra “despesa” nenhuma vez.

Se estamos discutindo mudar a meta agora ou em março e o pressuposto é que a despesa não será alterada, não faz nenhuma diferença. O que faria diferença seria dizer: ‘eu vou mudar a meta, mas vou cortar X’. Se o governo abrisse mão do crédito suplementar que tem direito em maio do ano que vem, por conta do diferencial de receita no arcabouço fiscal… Se o governo desse alguma sinalização pelo lado da despesa, seria positivo.

Claramente a meta ficou endógena. Ou seja, há um nível de despesa, eu vou ver quanto arrecado e calculo a meta. Se não estiver disposto a discutir esse nível, não faz diferença discutir a meta agora ou depois, porque já sei que a meta é condicionada pela despesa e pela receita. A meta tem que ser o balizador, e não balizada pela receita.

A única coisa que ‘ganhamos’ discutindo [uma mudança da meta] agora é vontade do Congresso de desidratar as medidas de receita que estão sendo discutidas. Mas, em termos de sustentabilidade, o que se quer saber é qual o compromisso do governo com a meta pelo lado da despesa. Pelo lado da receita, sempre foi claro. Não me anima mudar a discussão de agora para o ano que vem se não houver um compromisso maior com contingenciamento, cortes, ajustes do lado da despesa.

Restos a pagar

Há uma diferença entre o limite de gastos do teto e o do arcabouço. No primeiro, o orçamentário e o financeiro estavam sob o mesmo limite. Já o arcabouço abre um espaço para o financeiro, ao dizer que a programação financeira e as movimentações vão estar condicionadas pelo limite, exceto se houver espaço na meta.

Se eu estiver cumprindo a meta, posso pagar RAP acima do limite de gastos. Ou seja, no final do ano, a despesa pode crescer mais do que os 2,5% reais [previsto de limite para a evolução de despesas no novo marco fiscal], porque isso vem do limite orçamentário. Se eu pagar o financeiro de outros exercícios, pode ficar maior.

Mas para isso ser levado de forma perene, como estratégia de gastar mais respeitando o limite, o governo terá um ônus: estabelecer uma meta frouxa. Se ficar com a meta apertada, ele só pode pagar os RAP acima do limite se tiver espaço nela.

O que o governo pode fazer em 2024 é continuar executando o investimento, pagando os restos a pagar, e em março mudar a meta. Neste caso, abre-se um espaço para gastar mais. No curto prazo, o problema não está em executar RAP, mas onde vão colocar a meta. Por exemplo, eu acho 0,5% [de déficit em relação ao PIB] restritivo. Acredito que, com 0,5%, o governo não tem espaço para executar mais financeiro do que o limite orçamentário. Agora, se colocar 1% ou 1,2%, ele ganha espaço.

Contingenciamento em 2024

Eu não acredito nos R$ 97 bilhões de renegociação, nem nos R$ 35 bilhões de concessão. Mas o governo provavelmente vai ter a discricionariedade de manter os dois na previsão de março (quando divulga o relatório bimestral de avaliação de receitas e despesas).

O ajuste que ele precisa por conta da desidratação das medidas tributárias, comportaria. Com 0,5%, ele não precisa contingenciar, se fosse ajustar só a despesa tributária. Mas a minha opinião é que ele precisaria ajustar muito as outras receitas, e aí teria que contingenciar.

A discussão de executar via RAP não é um problema se ele estabelecer uma meta dura, porque depois vai ter que compensar ao longo do ano, executando menos o Orçamento. Se estabelecer uma meta frouxa, vai poder manter aquele nível acima do limite. Estruturalmente, para o futuro, se mantiver a meta frouxa, ele pode manter essa estratégia.

PIB x receita

A receita está crescendo menos que o PIB. Há dois pontos sobre isso: 1) comparação com uma base inflada. Se você for comparar com a base limpa de fatores extraordinários de 2022, o crescimento [das receitas] vai ser maior; e 2) o crescimento do PIB deste ano está se dando muito em uma base que não arrecada, que é o agro.

Se pegarmos os números muito na superfície, nos enganamos. Vêm essas coisas como ‘o PIB vai crescer 3% e a receita está crescendo 1%’. Limpe a receita e analise corretamente o nível dela. Limpe o crescimento do PIB também. Não adianta crescer na base que não arrecada. O problema foi ter amarrado as mãos com um crescimento de despesas e depois ficar olhando para a receita e dizer que ela não responde.

Reforma tributária

Pela reforma, a não ser que a economia cresça muito, o governo central perde dinheiro e os regionais ganham com o fundo [de Desenvolvimento Regional] de R$ 60 bilhões.

No [questionário] pré-Copom, [o Banco Central] faz perguntas detalhadas sobre os dois primeiros anos, e questionam: ‘qual é o seu nível máximo de dívida daqui até 2032 e em que ano isso acontece?’ Na verdade, é uma pergunta sobre trajetória de dívida. E ninguém hoje vê a dívida convergindo [para um ponto de equilíbrio].

O problema nesse cenário é que a reforma para valer só começa em 2032. Em 2027, o governo unifica os impostos federais, mas a transição do ICMS, que é 2/3 da reforma, termina em 2032. E o dano para as finanças do governo central vai acontecendo ao longo do tempo.

Para qualquer dinheiro que a União repasse a Estados e municípios, minha hipótese nunca é que isso vira melhor resultado [fiscal] dos entes. Qualquer dinheiro transferido vira mais despesa. Na melhor das hipóteses, é uma despesa que se faz compensada − e que não vai afetar a projeção de resultado primário. Não é que ele está fazendo a despesa com base em operação de crédito.

Estados e municípios só fazem resultado primário se tiverem que pagar dívida. Eles não buscam nada além de pagar as contas, no máximo. Então, a lógica é que o fundo vai piorar o resultado do setor público. Vai sair o dinheiro da União e os Estados vão gastar. Há uma máxima sobre o Orçamento que diz: nós sempre vamos ter saudade do ano que passou. O ano que vem vai ser sempre mais difícil que o anterior.

O PIB depois da PEC

As pessoas estão acostumadas com meu nível de otimismo, que é bem baixo (risos). Mas em relação à reforma tributária, eu sou um entusiasta.

Porém, pessoas menos ‘tocadoras de bumbo’ têm um ponto importante, que poucos exploram: grande parte do que a economia ganha com a reforma, em termos de crescimento do PIB potencial, não vem da redução das distorções ou do ganho de competitividade entre os setores. A capacidade do Brasil de crescer não vai vir muito do fato de que a indústria está sobretributada e os serviços, subtributados. Quando a reforma equaliza, isso melhora o nosso PIB potencial, mas não muito.

O que melhoraria muito seria, dentro da indústria, gente tributada de maneira diferente. Se todo mundo fosse igual, o crescimento do PIB potencial seria maior, com alocações dentro do setor. Isso também vale para serviços.

E o que fizemos? Nesse ponto de tributação entre os setores, melhoramos bastante. Mas intrassetor melhoramos pouco, porque preservamos o Simples [Nacional], o MEI. A indústria fora da Zona Franca de Manaus continua levando um ferro, enquanto a de dentro segue protegida. Continuamos com distorções, e isso reduz muito o ganho de crescimento potencial.

As pessoas dizem que a reforma era nota 10 na [versão original da] PEC 45, agora caiu para 7. Tem gente que diz que é nota 5. Tudo bem, porque, como o sistema [atual] é nota 0, vamos ganhar alguma coisa. Podia ser muito melhor…

Eu não consigo cravar que ela vai mudar o nosso status e vamos crescer 20% a mais. Tem projeção que vai de 3% a 20% [de ganho do PIB potencial em até 15 anos] − eu estou mais para o pessoal dos 3%.

Preço da reforma

Acho ruim o fundo adicional da Amazônia, mas não chego a me assustar com a criação de fundos. Nós temos zilhares de fundos em que a União não coloca dinheiro e pronto − e, na dinâmica do resultado primário, não chegou a afetar muito seriamente. Se a União não abrisse mão [de recursos], não haveria reforma.

Se pensarmos que a reforma vai exigir mais austeridade da União para pagá-la, está valendo a pena. Se pensarmos que contratamos um desequilíbrio por conta da reforma, é bem pior. Prefiro pensar no copo meio cheio: ficou caro, mas a União tem espaço para ajustar e pagar sem ter que contratar isso como um desequilíbrio.

Eficiência nos gastos públicos

A União faz avaliação de política pública desde 2007. Nos últimos quatro anos, criou uma área dentro de uma secretaria do Ministério da Fazenda que fazia boas avaliações. Há resultados sobre microcrédito produtivo orientado, que é um programa bom, muda a vida das pessoas e custa pouquinho. Tarifa social de energia elétrica: programa bom. Desoneração da cesta básica: o que você ganha hoje em melhora de distribuição de renda e efeito sobre o [índice de] Gini, faria com metade do gasto via Bolsa Família.

Avaliação boa a gente tem − e agora, melhor ainda, com uma área estruturada e um secretário supercompetente no Ministério do Planejamento. Nosso problema sempre foi pegar o resultado da avaliação e colocar no Orçamento: cortar o que não funciona e dar mais dinheiro para o que funciona. Nós não conseguimos. É preciso mudar a cabeça. Não é só nossa estrutura de avaliação que precisa ser mais eficaz, é entregar.

Em 2019, o governo apresentou um plano de redução de gastos tributários. Depois, em 2021, na PEC Emergencial, o Congresso incluiu o plano de redução de gastos tributários de 4% para 2%. Nunca saiu do papel. Precisamos mudar nossa cultura.

Newsletter

Infomorning

Receba no seu e-mail logo pela manhã as notícias que vão mexer com os mercados, com os seus investimentos e o seu bolso durante o dia

Ao informar os dados, você concorda com a nossa Política de Privacidade.

You must be logged in to post a comment.