Publicidade

Os fundos de compensação a estados e contribuintes pelo fim de concessões com a migração do atual sistema tributário para um novo, conforme propõe a Proposta de Emenda à Constituição sobre o assunto em tramitação no Congresso Nacional (PEC 45/2019), devem gerar novos custos para a União e riscos fiscais adicionais em um momento em que o governo federal tenta equilibrar as contas públicas.

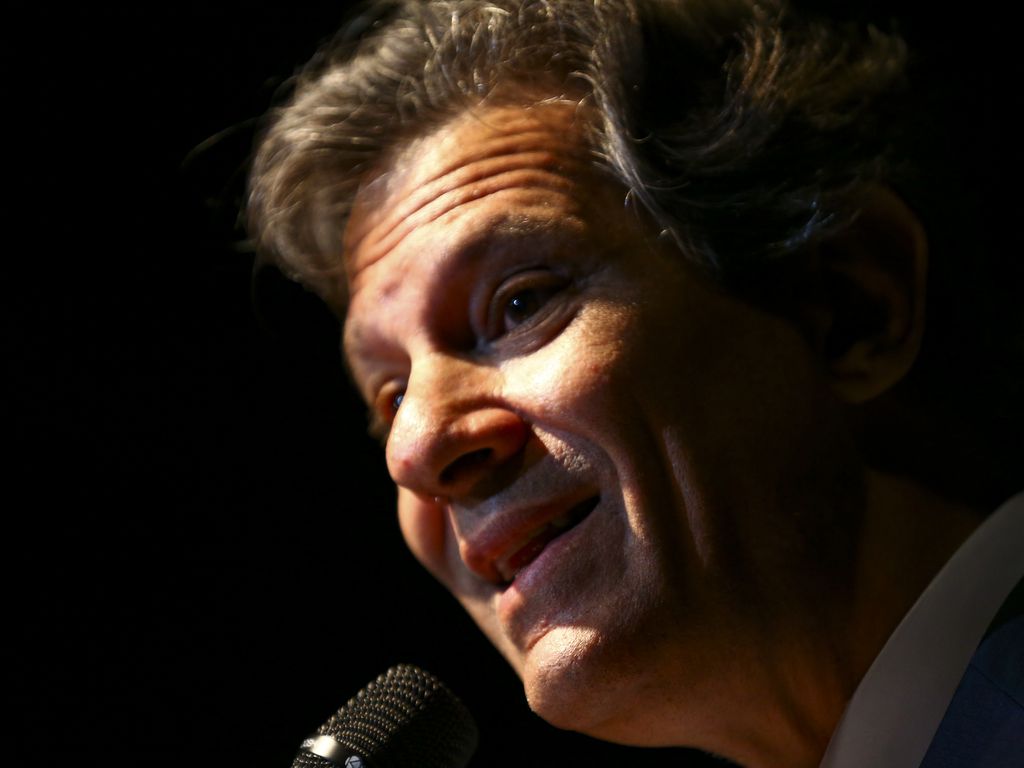

É o que mostra estudo feito pela Instituição Fiscal Independente (IFI), órgão vinculado ao Senado Federal. Em nota técnica distribuída na última quinta-feira (8), o analista Eduardo Nogueira testou a tese defendida pela equipe econômica do governo do presidente Luiz Inácio Lula da Silva (PT) de que o crescimento adicional do Produto Interno Bruto (PIB) nos próximos anos (uma vez implementada a reforma) mais do que compensará os custos envolvidos com compensações bancadas pela União.

No levantamento, o especialista utilizou como parâmetro para cálculos os cenários macroeconômicos da própria instituição (que vão de 2024 a 2033) e estendeu para o longo prazo (de 2034 a 2043). No mesmo horizonte, ele aplicou as regras de repasses esperadas com o Fundo Nacional de Desenvolvimento Regional (FNDR), criado para mitigar assimetrias federativas durante o processo de transição do sistema tributário, e o Fundo de Compensação de Benefícios Fiscais, instituído para permitir uma saída gradual do quadro de incentivos tributários promovidos por ente subnacionais via ICMS.

Continua depois da publicidade

Para que o desembolso fosse considerado neutro do ponto de vista fiscal (ou seja, sem gerar esforço fiscal adicional ao governo federal), seria necessário haver um crescimento adicional do PIB (ou seja, acima do nível já esperado sem a reforma) que gere um nível de arrecadação federal líquida em nível suficiente para cobrir o valor do dispêndio.

O levantamento apresentou três cenários, com variações em relação ao nível de PIB projetado para o longo prazo, e, consequentemente, de arrecadação federal. Em apenas um deles os resultados seriam suficientes para fazer frente ao aumento de despesas causadas pelos fundos, tanto no médio quanto no longo prazo. Neste quadro otimista projetado pela IFI, são estimados ganhos de crescimento de até 26,68% em relação ao cenário base.

Já para o cenário base, os ganhos de produtividade causados pela reforma deveriam ser crescentes entre 2025 e 2029, quando a medida deveria acrescentar 1,76% incremento adicional ao PIB diante do cenário base. A necessidade de crescimento diminui entre 2030 e 2033, quando atinge o mínimo de 1,59%. A partir de 2034, contudo, ela volta a crescer, atingindo o novo pico de 1,87% no final do horizonte de projeção, em 2043.

Continua depois da publicidade

O mesmo comportamento de crescimento, decrescimento e novo crescimento foi observado para o cenário pessimista projetado pela IFI, mudando-se apenas os valores projetados, que ficaram em 1,84% em 2029, 1,73% em 2033 e 2,26% em 2043.

O autor salienta no estudo que foram utilizados parâmetros otimistas, tanto para a elasticidade renda da arrecadação, quanto para a arrecadação federal líquida e para uma distribuição de carga tributária mais vantajosa para a União. A ideia era verificar o menor resultado possível, em termos de produtividade, para zerar o custo estimado com os novos patamares dos fundos previstos na proposta em tramitação. Mas o analista pondera que o exercício contém dificuldades em estimar com precisão resultados de longo prazo, dada a sensibilidade às premissas e parâmetros adotados.

A despeito dos desafios com a volatilidade dos números envolvidos, Nogueira afirma que o estudo reforça entendimento de que há um descasamento entre as dinâmicas dos custos e benefícios provocados pela reforma.

Continua depois da publicidade

De um lado, o espaço fiscal adicional necessário para bancar os fundos criados na transição apesentam crescimento acentuado concentrado no curto prazo. De outro, os benefícios da medida são mais distribuídos ao longo do tempo. Tal realidade pode gerar impactos negativos sobre as contas públicas.

“É provável que a reforma deva gerar ganhos maiores que os custos no longo prazo, tendo em vista que a necessidade de crescimento adicional ao final do período de projeção para os cenários base e pessimista é inferior a maioria das estimativas de ganhos de produtividade gerados pela reforma tributária, mesmo diante da perda de potência causada pela introdução de diversas exceções”, observa.

“Entretanto, no médio prazo, é provável que a União tenha que arcar com repasse aos fundos, diante de um cenário no qual os ganhos de produtividade não tenham iniciado ou sejam muito pequenos”, complementa.

Continua depois da publicidade

Nesse sentido, o analista destaca que os novos impostos somente estarão completamente implementados em 2033, sendo que o período de transição deverá manter os dois sistemas em paralelo, elevando, em um primeiro momento, os custos de conformidade e a complexidade da tributação sobre o consumo.

Além disso, ele aponta o risco de que as incertezas geradas durante a migração de sistemas provoquem uma postergação no esperado ciclo de investimentos com a medida.

Outro risco apontado envolve a mudança da lógica geral de repartição de receitas tributárias, de percentual fixo da arrecadação, como ocorre nos Fundos de participação dos Estados (FPE) e Municípios (FPM), para valor fixo corrigido pela inflação — o que transfere para a União eventual risco de perda de arrecadação.

Continua depois da publicidade

“Em relação aos custos, tem-se que, no cenário com maior probabilidade de ocorrência (base) e no cenário pessimista, a reforma tributária não demonstra ter potência suficiente no médio prazo para suportar, por conta própria, os custos adicionais gerados pelos dois fundos criados diretamente pela PEC 45/2019, e menos ainda para suportar os desembolsos dos outros dois fundos que tiveram a criação autorizada”, pontua.

“Em relação aos riscos, tem-se que a União terá que assumir os custos de eventuais quedas de arrecadação, já que as transferências para os fundos criados estão desacopladas da variação da arrecadação, que é influenciada, em grande parte, pelo crescimento do PIB”, complementa.

O analista salienta, por fim, que, em um cenário hipotético de crise econômica, com redução nominal ou até mesmo real do PIB e inflação elevada simultaneamente, as transferências da União continuarão a se expandir como proporção do PIB, gerando uma compressão ainda maior nas contas públicas.

“Embora devam representar saldo positivo no longo prazo, os fundos criados para compensar estados e contribuintes pelo fim das concessões unilaterais de benefícios fiscais devem gerar custos e riscos fiscais adicionais para a União, principalmente no médio prazo”, conclui.