Publicidade

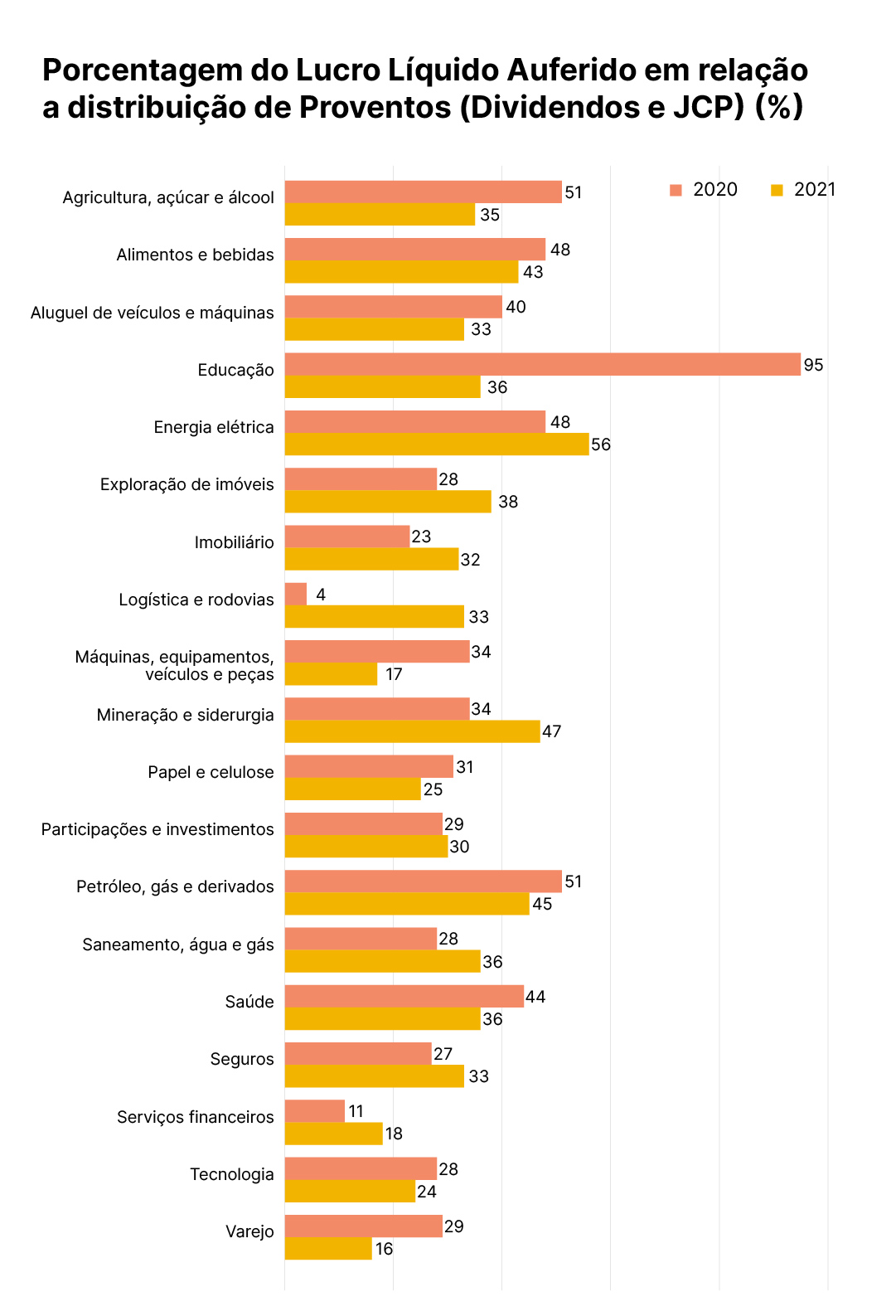

As empresas listadas na B3 que integram o índice Small Cap (SMLL) destinaram 35,29% dos seus lucros líquidos na forma de dividendos e juros sobre capital próprio em 2021. A proporção foi pouco inferior a 2020, quando distribuíram 35,5% do lucro líquido para remunerar os acionistas. As informações são de um levantamento exclusivo feito pela MZ Group a pedido do InfoMoney.

O estudo considerou 131 empresas listadas na B3, que compõem o índice Small Cap, e as propostas de administração sobre a destinação de recursos enviadas à CVM (Comissão de Valores Mobiliários) durante a temporada de divulgação de balanços do ano passado, encerrada no último dia 31 de março.

No exercício de 2021, o setor de Energia Elétrica foi o que distribuiu um percentual maior do lucro líquido aos acionistas. Este destinou 56% do seu lucro líquido para o pagamento de dividendos e juros sobre capital próprio.

Newsletter

Liga de FIIs

Receba em primeira mão notícias exclusivas sobre fundos imobiliários

Ao informar os dados, você concorda com a nossa Política de Privacidade.

A distribuição foi puxada por empresas como Taesa (TAEE11), Energias do Brasil (ENBR3), Alupar (ALUP11) e Light (LIGT3).

Já em 2020, o percentual do lucro líquido do setor destinado a distribuição de proventos foi de 48%.

Na segunda posição no exercício de 2021, relativo ao índice Small Cap, está o setor de mineração e siderurgia. A porcentagem do lucro líquido em relação a distribuição de proventos foi de 47%, superior à do exercício de 2020 de 34%.

Continua depois da publicidade

Entre as empresas que contribuíram com a distribuição estão Ferbasa (FESA4) e Gerdau Metalúrgica (GOAU4).

Veja também:

Temporada de balanços: empresas distribuem 52% do lucro de 2021 em proventos; o que esperar em 2022?

Continua depois da publicidade

No exercício de 2020, o setor de Educação foi o que destinou um percentual maior do lucro líquido aos acionistas. Este distribuiu 95% do seu lucro líquido em dividendos e juros sobre capital próprio. A proporção caiu drasticamente em 2021, quando as empresas do setor destinaram apenas 36% dos lucros para remunerar os investidores.

Lucro das small caps

Entre as 131 empresas que integram o índice Small Cap (SMLL), 77,9% declararam lucro em 2021 nas propostas de administração enviadas à CVM. O número de empresas foi 15,3 pontos percentuais maior do que visto nas propostas enviadas no ano passado.

Desse universo, 16,8% das empresas não declararam lucro e 5,3% ainda não apresentaram as suas propostas da administração.

Continua depois da publicidade

Todas as empresas dos setores de Aluguel de Veículos e Máquinas, Energia Elétrica, Exploração de Imóveis, Papel e Celulose, Participações e Investimentos, Saúde e Serviços Financeiros registraram lucro em 2021.

Em 2020, todas as empresas de dez setores apresentaram lucro.

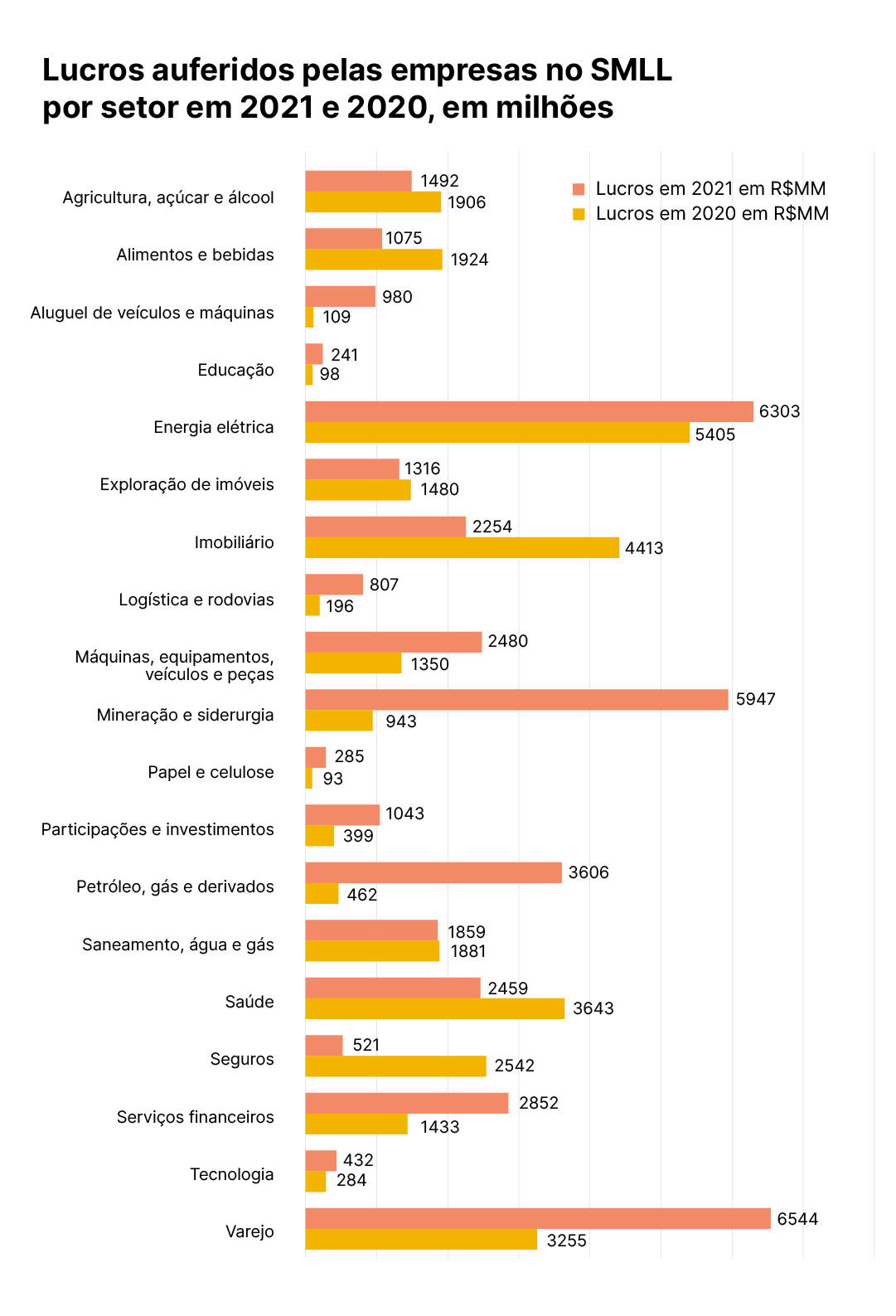

No total, o lucro das empresas presentes no índice Small Cap somou R$ 42,5 bilhões em 2021. O valor foi 33,6% maior do que registrado em 2020, de R$ 31,8 bilhões.

Continua depois da publicidade

Os setores que tiveram a maior variação positiva do seu lucro líquido em relação ao lucro de 2020 – um salto superior a 100% – foram: Aluguel de Veículos e Máquinas, Petróleo, Gás e Derivados, Mineração e Siderurgia, Logística e Rodovias, Papel e Celulose, Participações e Investimentos, Educação e Varejo.

O setor de Aluguel de Veículos e Máquinas apresentou uma variação de 799% no seu lucro líquido, com forte participação da Movida (MOVI3) que teve um salto de 652%.

Já o setor de Petróleo, Gás e Derivados teve uma variação de 634%, com participação de Unipar (UNIP6), Enauta (ENAT3) e PetroReconcavo (RECV3).

Continua depois da publicidade

Os três maiores lucros no índice Small Cap em 2021 foram o segmento de Varejo (R$ 6,54 bilhões), seguido de Energia Elétrica (R$ 6,3 bilhões) e Mineração e Siderurgia (R$ 5,95 bilhões).

Dividendos ou JCP: como as small caps vão distribuir o lucro?

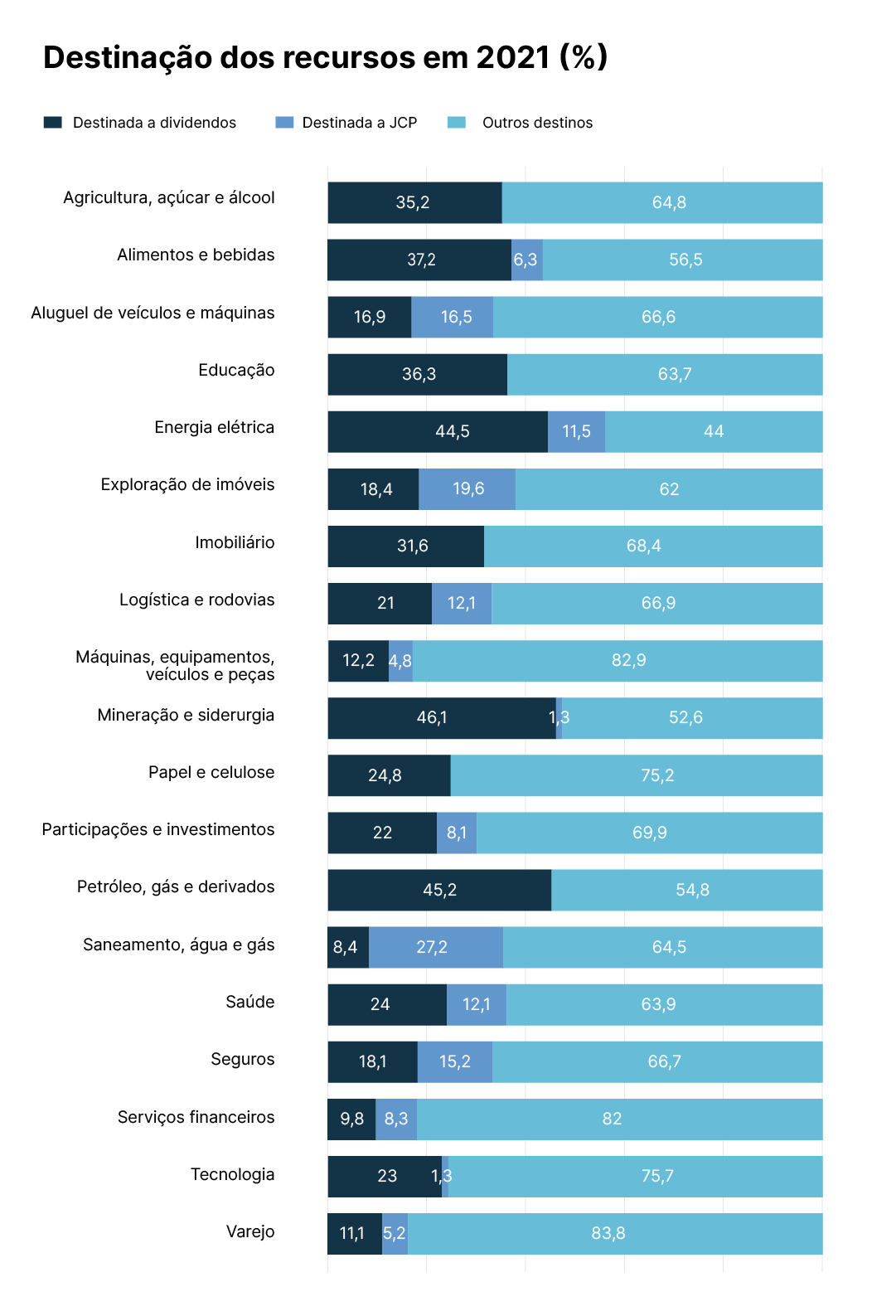

Do lucro de R$ 42,5 bilhões declarado pelas small caps em 2021, o valor total de proventos nas propostas de administração somou R$ 15 bilhões, um valor 34,2% maior do que observado no exercício de 2020. Destes, R$ 12 bilhões serão distribuídos como dividendos e R$ 3 bilhões, como juros sobre capital próprio (JCP).

Os setores que mais declararam dividendos e JCP em 2021 foram Energia Elétrica (R$ 3,53 bilhões), Mineração e Siderurgia (R$ 2,82 bilhões), Petróleo Gás e Derivados (R$ 1,63 bilhão) e Varejo (R$ 1,06 bilhão).

Nestes setores, as companhias que puxaram as distribuições foram Taesa, Energias do Brasil, Alupar, Light, Ferbasa, Gerdau Metalúrgica, Unipar, Enauta, Grendene (GRND3), Pão de Açúcar (PCAR3), Vivara (VIVA3), Arezzo (ARZZ3), Petz (PETZ3), Quero-Quero (LJQQ3).

Veja também:

Unipar, Minerva, Sanepar e mais 17 small caps consideradas promessas de bons dividendos

Se comparada a evolução na distribuição de proventos em 2021 frente a 2020, os setores que apresentaram a maior variação positiva foram: Logística e Rodovias, Mineração e Siderurgia, Aluguel de Veículos e Máquinas, Petróleo, Gás e Derivados, Serviços Financeiros, Participações e Investimentos e Papel e Celulose.

Entre os 19 setores presentes no levantamento de small caps, apenas cinco optaram por distribuir somente dividendos, entre estes Agricultura, Açúcar e Álcool, Educação, Imobiliário, Papel e Celulose, além de Petróleo, Gás e Derivados.

Os demais setores distribuíram seus lucros tanto na forma de dividendos como juros sobre capital próprio.

Entre as 131 empresas que integram o índice Small Cap, 39,7% optaram por adiantar o pagamento de proventos relacionados ao resultado de 2021. Enquanto 60,3% não adiantaram as distribuições de dividendos ou juros sobre capital próprio.

Por que as small caps pagaram menos proventos?

Enquanto na bolsa de valores, considerando um universo de 272 empresas, as companhias destinaram 52% do lucro líquido em 2021 para a distribuição de proventos – uma soma de R$ 306 bilhões- a proporção para as empresas que integram o índice Small Cap foi bem menor.

Das 131 empresas que integram o índice Small Cap foi destinado 35,29% do lucro líquido para dividendos ou juros sobre capital próprio, um total de R$ 15 bilhões.

Segundo Rodrigo Crespi, analista da Guide Investimentos, um dos motivos que justifica esta discrepância nas distribuições de dividendos é que o índice Small Cap está composto por empresas de pequena capitalização, desta forma muitas estão em uma fase de crescimento e por tanto com menor capacidade de gerar caixa ou lucro.

“Muitas empresas de crescimento acabam sacrificando o lucro para continuar crescendo de forma orgânica ou via aquisições. Com isso a disponibilidade de caixa a ser distribuída não é boa”, avalia.

Outro fator é a presença dos setores presentes no índice. Crespi exemplifica que no Ibovespa cerca de 40% é representado por empresas de commodities que acabam impulsionando a capacidade de pagar proventos, enquanto no índice Small Cap a distribuição setorial é bem diversa.

Para Bruno Madruga, sócio e head de renda variável da Monte Bravo Investimentos, outro fator que contribuiu com a distribuição de proventos menor foi que as small caps estão mais expostas ao mercado doméstico, que não teve uma recuperação boa em 2021.

Além disso, ele cita que poucas empresas têm a receita dolarizada o que acaba impactando no lucro das companhias e no pagamento de dividendos.

Perspectiva: os proventos podem crescer em 2022?

Segundo o levantamento da MZ Group os setores que mais declararam dividendos e JCP em 2021 foram Energia Elétrica, Mineração e Siderurgia, Petróleo, Gás e Derivados e Varejo.

Crespi, da Guide, continua otimista com alguns desses setores, como Mineração e Siderurgia, Petróleo e Energia Elétrica para quem busca renda passiva. Já em relação ao Varejo ela aponta que o setor não deve distribuir bons proventos em 2022 por conta dos juros elevados.

“Varejo atualmente é mais para um investidor com perfil arrojado e que busca ganho de capital com a recuperação do setor”, diz.

Segundo o analista, o varejo pode se recuperar com o fim do ciclo de aperto monetário, principalmente nos segmentos de atacarejo e vestuário de alta renda. Contudo, não seria suficiente para garantir bons dividendos.

Mesmo com o cenário positivo para algumas small caps, Crespi recomenda ao investidor de renda passiva uma exposição a empresas maiores, que integram o Ibovespa e que estão melhor posicionadas para pagar dividendos e devem se beneficiar com o fluxo estrangeiro.

Já Madruga, da Monte Bravo Investimentos, também está otimista com small caps ligadas a commodities e energia elétrica. Ele também aconselha observar small caps do setor de bancos e seguros que acabam se beneficiando também com os juros elevados.

Apesar do tamanho, Madruga avalia que o que conta na hora de escolher companhias para uma estratégia de renda passiva é a política de dividendos, os setores mais lucrativos e também os custos. Por se tratar de small caps, empresas de crescimento, dívidas podem ser impactadas negativamente com os juros elevados, assim como o custo de insumos.

You must be logged in to post a comment.