Publicidade

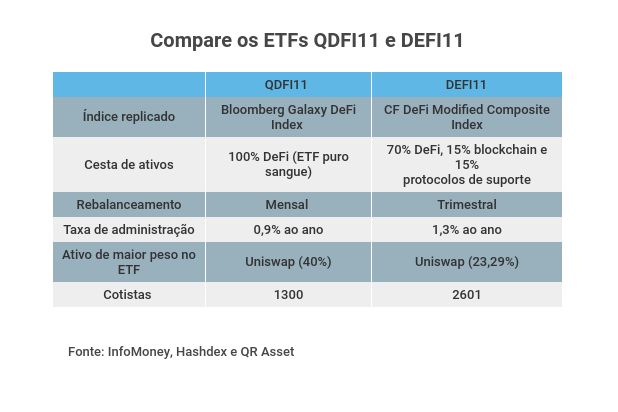

Dois ETFs (fundos de índice) focados em DeFi (finanças descentralizadas) chegaram à B3 em fevereiro. Pioneiros no segmento aqui no Brasil, o QDFI11, da QR Asset Management, e o DEFI11, da gestora Hashdex, representam a evolução dos fundos de índices temáticos, na categoria de criptoativos, listados na B3.

Dos 63 ETFs de renda variável disponíveis na B3, sete pertencem ao segmento de criptomoedas, desenvolvidos por ambas as gestoras. Destes, agora dois representam o universo das finanças descentralizadas.

O universo DeFi reúne um conjunto de serviços e produtos financeiros – como empréstimos, transferências ou sistemas de pagamentos – que rodam em uma blockchain, espécie de banco de dados descentralizado. Diferente do sistema financeiro tradicional, em DeFi estas operações acontecem sem intermediários (bancos, governos, fintechs ou outras instituições financeiras).

Newsletter

Liga de FIIs

Receba em primeira mão notícias exclusivas sobre fundos imobiliários

Ao informar os dados, você concorda com a nossa Política de Privacidade.

As operações ocorrem por meio de contratos inteligentes (ou smart contracts) e com negociações de pessoa a pessoa. Desta forma, além da movimentação mais rápida e fluida do dinheiro, a principal bandeira do DeFi é criar um sistema financeiro independente, barato e acessível a todos os públicos.

Dentre os criptoativos, o segmento de finanças descentralizadas é um dos que mais crescem no mundo. Segundo dados da CoinMarketCap, os criptoativos da classe DeFi somavam US$ 132,76 bilhões até sexta-feira (18).

Embora tenham ativos em comum na cesta, os dois ETFs de DeFi replicam índices diferentes. Qual, então, é a melhor alternativa para o investidor?

Continua depois da publicidade

O ETF QDFI11, da QR Asset Management, estreou na Bolsa no dia 8 de fevereiro. Este replica o índice Bloomberg Galaxy DeFi Index, com taxa da administração de 0,9% ao ano. Com uma semana de negociação, o QDFI11 tinha movimentado cerca de R$ 9 milhões, segundo a gestora.

Segundo Alexandre Ludolf, diretor de investimentos da QR Asset Management, até o dia 14 de fevereiro, o ETF QDFI11 já contava com 1.300 cotistas.

Ele explicou ao InfoMoney que o motivo da QR Asset ter escolhido lançar um ETF de DeFi foi a resistência do brasileiro com grandes bancos, fruto do mal atendimento, produtos ruins ou problemas enfrentados pelos consumidores. “Percebemos que existia um apetite muito forte do investidor por fintechs, o brasileiro gosta de tecnologia”, comenta.

Continua depois da publicidade

Para Ludolf, as finanças descentralizadas representam novas fintechs, ao estilo 2.0, com tecnologias diferentes, mais justas e honestas e sem spread bancário.

A oportunidade não foi vista apenas por eles. A Hashdex – gestora do primeiro ETF de criptomoedas, o HASH11, que superou o tradicional BOVA11 na preferência dos investidores da B3 – também decidiu entrar na seara de DeFi, com o seu ETF DEFI11 que estreou na Bolsa na última quinta-feira (17).

Aparentemente, o investidor também foi receptivo com um segundo ETF do segmento. Segundo informações da Hashdex, no seu primeiro dia de negociação o ETF DEFI11 movimentou R$ 4,63 milhões e tinha 2.601 cotistas.

Continua depois da publicidade

O InfoMoney ouviu analistas do mercado para entender as diferenças entre os dois fundos de índices. Confira abaixo os detalhes e veja qual é a melhor opção para cada perfil de investimento:

Índice “puro sangue”…

O ETF QDFI11 replica o índice Bloomberg Galaxy DeFi Index, considerado um “puro sangue” por investir apenas em ativos DeFi. Este foi um dos motivos que levou a QR Asset Management a escolhê-lo para espelhar em seu ETF.

Alexandre Ludolf comenta que a alternativa de escolher um índice híbrido – como foi o caso dos concorrentes – não fazia sentido para a gestora por causa da prateleira de produtos. “Nós já tínhamos um ETF de Ethereum, o QETH11, com taxa de administração de 0,75%. Qual seria o sentido de inserir o mesmo ativo na carteira do QDFI11 e cobrar 0,9%?”, aponta.

Continua depois da publicidade

Na visão de Ludolf, um ETF de finanças descentralizadas deve estar composto por ativos 100% DeFi para garantir ao investidor uma boa exposição ao mercado. Ao InfoMoney, ele revelou que outros motivos para ter escolhido o índice Bloomberg Galaxy DeFi foi o poder da marca Bloomberg, que proporcionaria mais confiança e segurança ao investidor.

Além disso, Ludolf destacou a dinâmica da composição do índice. A regra exige que os ativos tenham pelo menos 1% de representatividade do mercado DeFi. Desta forma há um filtro que impede small caps na cesta de ativos. Já o peso dos ativos que vão ficando grandes com o fluxo do mercado não pode superar os 40% na carteira do índice.

Um exemplo disso é o criptoativo Uniswap (UNI). Segundo Ludolf, se fosse considerado o peso normal do criptoativo na categoria DeFi, sua presença no índice deveria ser de 80%, mas foi limitada a 40% pelas regras.

Continua depois da publicidade

O índice Bloomberg Galaxy DeFi é rebalanceado mensalmente, quando novos ativos podem entrar ou até mesmo sair. Em caso de algum criptoativo perder representatividade de mercado, ficando abaixo dos 1% mínimo, pode ser retirado do índice.

…versus índice diversificado

No ETF DEFI11 a dinâmica é totalmente diferente. Samir Kerbage, diretor de tecnologia da Hashdex, conta que o processo de escolha do índice a ser replicado levou cerca de seis meses. Sem opções que entregassem a representação de mercado que eles buscavam, a Hashdex decidiu criar o próprio índice, em parceria com a provedora CF Benchmarks.

Foi assim que nasceu o CF DeFi Modified Composite Index, índice de referência do ETF DEFI11.

A estratégia também tem diferenças. A Hashdex acredita que no longo prazo, a exposição a toda a cadeia de valor de finanças descentralizadas – um segmento ainda muito novo – faz mais sentido do que restringir-se a tokens 100% DeFi. Na visão de Kerbage, a opção permitira capturar mais valor e obter retornos melhores.

Abandonando o conceito de “puro sangue”, a Hashdex optou por um índice 70% composto por ativos de DeFi, 15% por protocolos de suporte às finanças descentralizadas e 15% alocado em plataformas de blockchain. Ativos como Chainlink (LINK), que é um repositório de dados (oráculo) e faz parte dos 15% de alocação em protocolos de suporte, podem valorizar mais do que as aplicações DeFi, segundo Kerbage.

Outra vantagem apontada por Kerbage está na liquidez, que tende a ser maior quando se replica um índice híbrido, facilitando para o investidor a compra e venda de ativos – cenário que, segundo ele, seria diferente em um índice composto apenas por ativos DeFi.

O CF DeFi Modified Composite Index é rebalanceado trimestralmente, quando podem entrar ou sair ativos. Contudo, o peso dos componentes do índice muda diariamente, sendo ajustado de forma automática pelo valor de mercado e respeitando a divisão do portfólio 70-15-15.

Comparando as cestas de ativos de QDFI11 e DEFI11

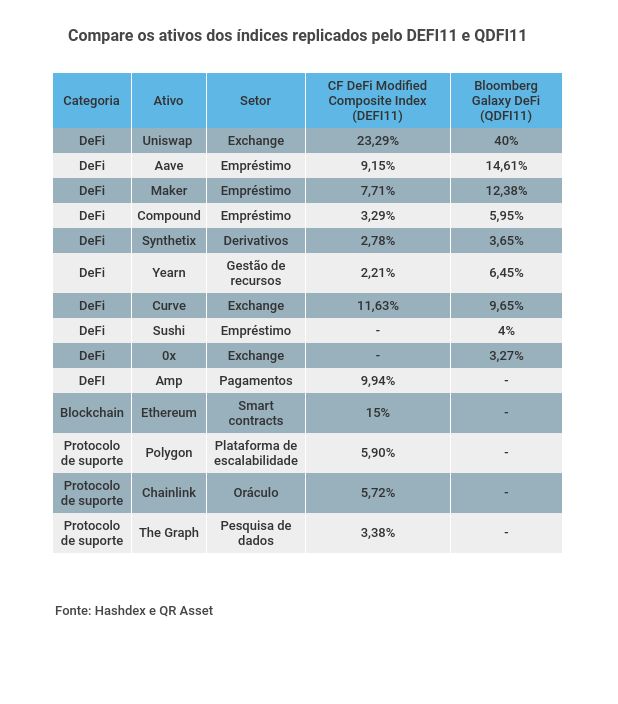

Na cesta de ativos do QDFI11, da QR Asset Management, é possível encontrar nove protocolos de finanças descentralizadas. O de maior peso, com 40% de participação, é o Uniswap (UNI), uma exchange (ou corretora) de criptoativos descentralizada, que trabalha com tokens emitidos na rede Ethereum.

Na segunda posição está uma plataforma de empréstimo, a Aave (AAVE), com 14,61%, seguida pela MakerDao (MKR), protocolo focado em estruturas de governança corporativa baseadas em blockchain, com 12,38%. Além destes, Ludolf também destaca o Compound (COMP), que é um protocolo de empréstimos.

Para entrar na cesta de ativos existem alguns critérios: ser classificado como um protocolo de finanças descentralizadas; ser negociado ou custodiado por instituições reguladas; ter pelo menos três fontes de preço aprovadas pela Digital Asset Research e seguir todos estes critérios durante três meses antes de integrar o índice Bloomberg Galaxy DeFi.

Já a cesta do ETF DEFI11, da Hashdex, é composta por 12 ativos, subdivididos em três categorias: protocolos de finanças descentralizadas, plataformas de suporte e blockchain.

Assim como no QDFI11, o ativo Uniswap (UNI) também é o de maior peso no DEFI11, com 23,28% de participação. É seguido do Curve (CRV), focada em stablecoins (que replicam moedas fiduciárias), com 11,63%, e pelo Amp (AMP), moeda que facilita pagamento online com criptoativos.

Além destas, também são destaques do ETF as plataformas de empréstimo Aave, MakerDao e Compound, segundo Kerbage. “São os principais cases do DeFi e têm forte potencial de crescimento conforme o mercado tradicional também incorpore a tokenização de ativos”, cita. Entre as blockchain, ele afirma que apenas Ethereum (ETH) faz parte do índice, mas novas redes – como Solana (SOL) – podem no futuro ser elegíveis à cesta.

Entre os critérios para entrar na cesta do DEFI11 estão: ser um ativo negociado em pelo menos duas exchanges reguladas, ser suportado por custodiantes internacionais e ter um nível mínimo de liquidez. O peso dos ativos muda automaticamente com o valor de mercado.

O risco regulatório da concentração em UniswapHelena Margarido, analista de criptomoedas da Monett, alerta sobre um ativo em que ambos os ETFs estão muito concentrados: Uniswap. Embora a Uniswap seja o maior player do mercado de finanças descentralizadas, a alocação elevada “não faz sentido”, segundo Helena, considerando que trata-se de um protocolo ainda incompleto. “Ele aceita apenas tokens emitidos pela rede Ethereum e não os de outras redes, como Solana ou Avalanche (AVAX)”, afirma. A analista alerta que existe um risco regulatório grande em torno a Uniswap. Por prever aos seus detentores alguns direitos políticos (como votar em certas decisões sobre o protocolo) e econômicos (um percentual da arrecadação do protocolo é distribuído aos seus investidores), Helena diz que órgãos como a SEC – Securities and Exchange Comission, equivalente à Comissão de Valores Mobiliários nos Estados Unidos – poderiam considerar o protocolo um valor mobiliário. Caso ocorra, isso poderia gerar multas milionárias para os desenvolvedores de Uniswap, refletindo em impacto para os investidores dos ETFs. O InfoMoney questionou ambas as gestoras sobre o risco de concentração dos ETFs em Uniswap. A QR Asset Management destacou que, considerando a metodologia do índice que replica, o investidor tem a garantia que a participação do ativo não vai aumentar. Pelo contrário: pode diminuir com os rebalanceamentos mensais. Ludolf, da QR Asset, afirma que protocolos sob ataques regulatórios não podem integrar as carteiras da gestora, o que não seria o caso de Uniswap no momento. Ele compara o ativo com uma espécie de blue chip e diz que enxerga uma tendência de crescimento para o ativo. “Estaríamos preocupados se tivesse Shiba Inu (SHIB) na carteira com 40% de peso”, diz. Já a Hashdex manifestou que está preparada para enfrentar o risco, caso a Uniswap seja considerada um valor mobiliário. Samir Kerbage afirma que a gestora já sofreu um conflito semelhante no passado com alguns ETFs internacionais – como foi o caso da Ripple (XRP), também classificada com um valor mobiliário. “Se isso ocorrer, o ativo deixa de ser elegível para a carteira do índice e também é removido do ETF”, aponta. |

Qual dos ETFs é a melhor opção?

Considerando os índices replicados, a cesta de ativos, a taxa de administração e outros aspectos, qual dos ETFs de DeFi é a melhor opção para os investidores?

Os analistas detalharam suas preferências, lembrando que a estratégia de investimentos é individual e deve considerar as metas de alocação de cada investidor.

Para Helena, da Monett, a melhor estratégia é do ETF DEFI11, da Hashdex, pela cesta de ativos mais equilibrada. “O ETF traz ativos que acho muito interessantes, como Ethereum, que acredito que precisa estar dentro de uma tese de finanças descentralizadas, além de criptoativos que são as minhas grandes apostas, como Polygon e Chainlink”, defende.

No entanto, ela aponta que a Chainlink está subalocada no ETF DEFI11, com apenas 5,72% de peso. “Eu não alocaria desse jeito”, diz, reforçando que ativos como Binance Coin (BNB), Solana e Cardano (ADA) também deveriam integrar o ETF.

Já em relação ao QDFI11, a participação de 40% de Uniswap é um ponto de desconforto, considerando os riscos regulatórios. “Uniswap não é uma grande aposta que pode se valorizar muito e ninguém descobriu ainda”, diz Helena.

Para Ray Nasser, CIO da Arthur Mining, a cesta de ativos do CF DeFi Modified Composite Index, índice replicado pelo DEFI11, é superior à do Bloomberg Galaxy DeFi, índice que o QDFI11 acompanha. “A relação de risco e retorno dele é quase o dobro que o da Bloomberg”, comenta.

Segundo Nasser, ativos como Chainlink e Ethereum estão crescendo bastante e são retroalimentados pelos outros tokens da cesta, que os utilizam como prestadores de serviços. Apesar do ETF da Hashdex ter uma taxa de administração maior, ele considera justa pelo retorno que espera para o índice investido.

Olhando especificamente para os índices, André Franco, head de Research do Mercado Bitcoin, acredita que o Bloomberg Galaxy DeFi (replicado pelo QDFI11) reflete melhor a evolução do mercado de finanças descentralizadas, por ser 100% focado no segmento. Quando o assunto é investimento, contudo, Franco aponta que se sente mais confortável com o DEFI11, por capturar todo o ecossistema de DeFi e o que roda por trás dele.

Entre os pontos negativos de ambos ETFs, Nasser, da Arthur Mining, destaca que pelos critérios dos índices ativos menores, mas com forte potencial de valorização, geralmente não são aceitos. Ele também reforça que faltaram alguns emissores de stablecoins e protocolos na carteira, como Terra (LUNA), Near Protocol (NEAR), Oasis NetWork (ROSE), Avalanche (AVAX) e Binance Coin (BNB).

Já para Franco, do Mercado Bitcoin, um problema em comum em ambos os ETFs é a inflação do token Curve (CRV), que está no patamar de 46% ao ano. Ele explica que a emissão do Curve é diária, o que provoca uma inflação muito elevada se comparada a outros ativos da cesta.

Nas criptomoedas a inflação ocorre da mesma forma que nas moedas tradicionais, com emissão toda hora, o ativo acaba perdendo seu valor e se tornando inflacionário. No caso do Curve, por exemplo, para o preço do token subir, a demanda deste teria que superar os 46% de inflação. Em consequência, o investidor que carrega este tipo de token na carteira acaba perdendo rentabilidade, caso a demanda pelo ativo não aumentar.

“Como os ETFs não vão se favorecer desta inflação seria algo ruim para o investidor”, aponta Franco, que enxerga outros projetos interessantes e com uma inflação mais controlada para alocação de portfólio.

Até onde as criptomoedas vão chegar? Qual a melhor forma de comprá-las? Nós preparamos uma aula gratuita com o passo a passo. Clique aqui para assistir e se inscrever na newsletter de criptoativos do InfoMoney

You must be logged in to post a comment.