Publicidade

Investir em um fundo imobiliário e receber dividendos de uma cesta mais ampla de FIIs. A possibilidade existe e é uma das vantagens dos FoFs (sigla em inglês para funds of funds) que, além de oferecerem rendimentos de até 10% ao ano, ainda estão sendo negociados com duplo desconto.

O tema foi destaque da edição desta terça-feira (26) do Liga de FIIs, que teve apresentação de Maria Fernanda Violatti, analista da XP, Thiago Otuki, economista do Clube FII, e Wellington Carvalho, repórter de fundos imobiliários do InfoMoney.

No programa, os especialistas destacaram quatro FoFs que devem ficar no radar dos investidores, são eles: BlueMacaw Renda + FoF ( BLMR11) VBI Reits FoF ( RVBI11) Capitânia Fundo de Fundos (CPFF11) e XP Selection FoF ( XPSF11).

Newsletter

Liga de FIIs

Receba em primeira mão notícias exclusivas sobre fundos imobiliários

Ao informar os dados, você concorda com a nossa Política de Privacidade.

Maria Fernanda e Otuki analisaram os portfólios, retorno com dividendos, riscos, vantagens e o P/VPA (preço sobre valor patrimonial) das carteiras. Quanto mais próximo de 1 estiver o P/VPA de um fundo, mais perto a cota está do seu valor considerado justo. Um indicador acima de 1 sinaliza que o papel está sendo negociado com ágio e, abaixo deste nível, com desconto.

“O mercado de fundos imobiliários, de uma forma geral, está oferecendo boas oportunidades e não seria diferente para os FoFs”, aponta Otuki, que chama atenção também para os dividendos que os FIIs desse tipo estão pagando.

No caso dos FoFs, Maria Fernanda lembra que há ainda uma espécie de desconto duplo: o da cota do FII e o dos fundos que compõem a carteira do FoF, que também estão negociando abaixo do valor patrimonial.

Continua depois da publicidade

Entre os fundos selecionados, o XP Selection FoF é o que negocia com o menor P/VPA, de 0,85; o Capitânia Fundo de Fundos tem o maior retorno com dividendos em 12 meses, 10%. Confira os detalhes dos quatro FoFs.

| Código | Nome | P / VPA | Retorno com dividendos – 12m (%) | Desempenho 12m (%) |

Retorno no ano em (%) |

| XPSF11 | Xp Selection | 0,85 | 9 | -16,35 | -7,93 |

| BLMR11 | Bluemacaw Renda+ FoF | 0,88 | 9 | -8,58 | -1,96 |

| RVBI11 | Vbi Reits FoF | 0,91 | 10 | -5,57 | -2,55 |

| CPFF11 | Capitania Reit FoF | 0,91 | 10 | -5,51 | 3,71 |

Fonte: Economatica – 26/04/2022

Descubra o passo a passo para viver de renda com FIIs e receber seu primeiro aluguel na conta nas próximas semanas, sem precisar ter um imóvel, em uma aula gratuita.

Continua depois da publicidade

Entenda mais sobre FoFs

Na maioria dos casos, os FoFs vão além do investimento em cotas de fundos imobiliários, como destaca o VBI REITS FoF em relatório gerencial. “Os FoFs devem viabilizar o acesso da pessoa física a investimentos que ela não consegue acessar diretamente, seja pela necessidade de um investidor profissional ou pela complexidade da operação”, pontua o documento.

Desta forma, os FoFs podem compor o portfólio com cotas de FIIs não listados na B3, certificados de recebíveis imobiliários (CRI) e outros títulos restritos aos investidores profissionais (pessoa física ou jurídica que possui mais de R$ 10 milhões em aplicações financeiras).

A estratégia de investimento dos FoFs, na avaliação de Maria Fernanda, ajuda a elevar as receitas do fundo e, consequentemente, aumenta os dividendos distribuídos.

Publicidade

“Os FoFs geram retorno tanto no ganho de capital – com a venda das cotas dos FIIs – como no recebimento de dividendos dos fundos que possuem na carteira”, explica.

Leia mais:

XP Selection FoF ( XPSF11)

Da lista dos quatro fundos citados pelos especialistas do Liga de FIIs, o XP Selection é o que apresenta o maior desconto atualmente: 15%.

Continua depois da publicidade

Com patrimônio líquido de R$ 374 milhões, a carteira do fundo hoje é composta por cotas de outros FIIs (93%), CRIs (5%) e caixa (2%).

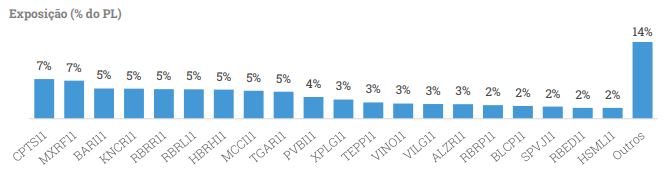

Em relação ao portfólio de fundos imobiliários, as maiores posições são Capitânia Securities (CPTS11) e Maxi Renda (MXRF11), ambos com 7%, e Barigui Rendimentos (BARI11), com 5%.

Portfólio de FIIs do XP Selection

Publicidade

Fonte: XP Selection

No dia 14 de abril, o fundo depositou R$ 0,67 por cota, equivalente a um retorno mensal com dividendos de 0,95%. Em 12 meses, o percentual é de 9%.

Capitânia Fundo de Fundos (CPFF11)

Com uma taxa de retorno com dividendos de quase 10% em 12 meses, o Capitânia Fundo de Fundos é o maior pagador entre os quatro FoFs selecionados pelo Liga de FIIs. No dia 19 de abril, o fundo depositou R$ 0,60 por cota, equivalente a 0,83% no período.

De acordo com o último relatório gerencial, o patrimônio do fundo – de R$ 421 milhões – é distribuído em cotas de outros FIIs (79%) e CRIs (21%).

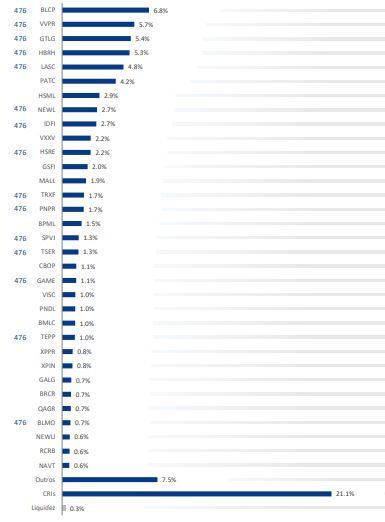

Ainda segundo o documento, as maiores participações da carteira de FIIs do Capitânia Fundo de Fundos são do Bluecap Renda Logística (BLCP11), 6,8%, V2 Properties (VVPR11), 5,7%, e GTIS Brazil Logistics (GTLG11), 5,4%.

Portfólio de FIIs do Capitânia Fundo de Fundos

Fonte: Capitânia Fundo de Fundos

Obs.: 476 – Cotas adquiridas em oferta restritas

No relatório gerencial, os gestores do fundo destacam também que as seis maiores posições da carteira de FIIs são de fundos que a Capitânia – gestora de recursos – detêm entre 46% e 74% de participação. Entre as carteiras, está o Pátria Edifícios (PATC11), cuja liquidação do fundo foi defendida pela Capitânia no início de 2022.

VBI Reits FoF ( RVBI11)

O terceiro fundo da lista é o VBI Reits FoF, que tem um patrimônio líquido de R$ 125 milhões e uma base de 11.505 cotistas.

Em 12 meses, a taxa de retorno com dividendos do fundo chega a 10%. No último dia 18, a carteira depositou R$ 0,75 por cota, equivalente a um retorno de 0,89% no período.

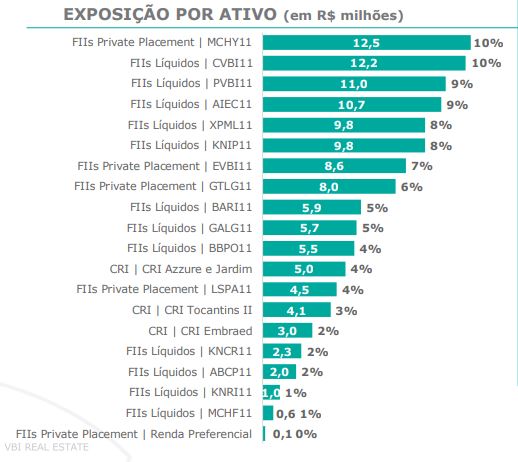

Atualmente, o portfólio do VBI Reits FoF é composto por cotas de outros fundos imobiliários (76,5%), FIIs não listados na B3 (33,7%), CRIs (12%) e caixa (5,4%).

Entre os FIIs, destaque para as participações do Mauá Capital High Yield (MCHY11) e VBI CRI (CVBI11), ambos com 10%, além do VBI Prime Properties (PVBI11) e do Autonomy Edifícios Corporativos (AIEC11), também os dois com 9%.

BlueMacaw Renda + FoF ( BLMR11)

Com uma taxa de retorno com dividendos de 9% em 12 meses, o BlueMacaw Renda + fecha a lista dos FoFs que devem ficar no radar do investidor. No dia 14 de abril, a carteira depositou R$ 0,07 por cota, montante equivalente a um retorno de 1,02% no período.

O patrimônio do fundo é composto atualmente por fundos imobiliários (86,9%), FIIs não listados (7,4%), títulos públicos (2,5%), ações (2%) e CRIs (1,1%).

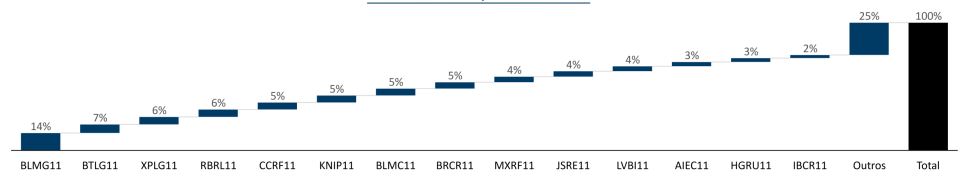

Na carteira de FIIs do BlueMacaw Renda + FoF, as maiores posições são do BlueMacaw Logística (BLMG11), com 14%, BTG Pactual Logística (BTLG11), com 7%, e XP Log (XPLG11), com 6%.

Portfólio de FIIs do BlueMacaw Renda + FoF

Fonte: BlueMacaw Renda + FoF

Maria Fernanda e Otuki lembram que, além do P/VPA e do dividendo, o investidor deve ficar atento a outros pontos na hora de escolher os fundos imobiliários. Eles citam a qualidade da gestão, a estratégia do fundo e a própria composição da carteira como itens importantes em uma análise.

Confira mais dicas sobre como identificar bons FoFs na edição de ontem do Liga de FIIs. Produzido pelo InfoMoney, o programa vai ao ar todas as terças-feiras, às 19h, no canal do InfoMoney no Youtube. Você também pode rever todas as edições passadas.

Descubra o passo a passo para viver de renda com FIIs e receber seu primeiro aluguel na conta nas próximas semanas, sem precisar ter um imóvel, em uma aula gratuita.

You must be logged in to post a comment.