Publicidade

SÃO PAULO – Na noite da última quinta-feira (10), foi comunicado ao mercado que os acionistas de Lojas Americanas (LAME3; LAME4) e B2W (BTOW3) aprovaram a união dos ativos físicos da LAME com os ativos digitais da B2W, sob o guarda-chuva desta última.

A proposta já tinha sido divulgada semanas antes pelos controladores das duas companhias, com os termos de troca e detalhes da operacionalização.

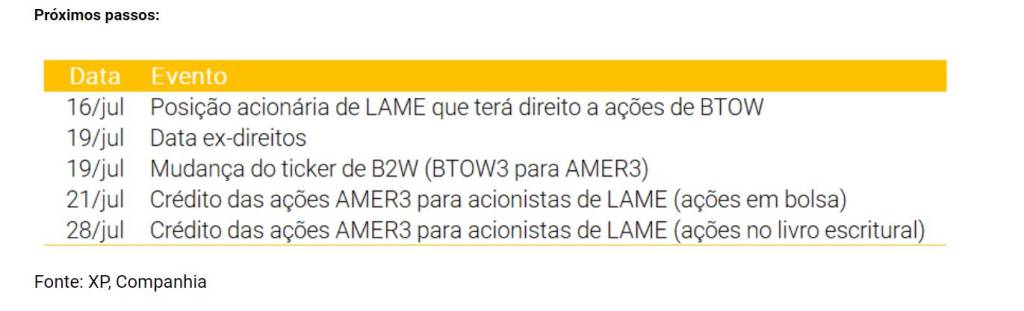

Assim, é importante ficar atento aos próximos passos: os detentores das ações ordinárias (ON) das Lojas Americanas (LAME3) poderão exercer o direito de retirada do dia 12 de junho ao dia 12 de julho, com pagamento de R$ 3,33 por ação no dia 15 de julho.

Continua depois da publicidade

Além disso os acionistas da LAME3/LAME4 terão direito a recebimento de 0,18 ação ordinária da B2W (BTOW3) por ação da LAME detida, com a última data com direito a recebimento sendo no dia 16 de julho.

As ações da BTOW3 passarão a negociar com o código AMER3 a partir do dia 19 de julho.

Em relatório, os analistas da XP destacam que, após a fusão, os preços de LAME poderão cair, uma vez que eles não representarão mais os ativos operacionais da empresa, mas somente uma parcela de 38,9% da AMER3 (onde todos os ativos operacionais estarão alocados).

Continua depois da publicidade

A mudança na estrutura acontecerá da seguinte forma: a Americanas fará a cisão de suas 1.700 lojas físicas e da fatia na Ame Digital. Essas operações serão vendidas para a B2W, que será chamada posteriormente de Americanas, cujas ações serão negociadas com o ticker AMER3. A Lojas Americanas, mesmo sem os ativos, seguirá sendo negociada na B3 com os tickers LAME3 e LAME4, sendo um “veículo de investimento” dos acionistas.

Essa mudança não necessariamente implica que os investidores de LAME terão um retorno negativo com a transação, dado que eles também ganharão novas ações de AMER3 (na proporção já mencionada de 0,18 AMER3 para cada 1 LAME).

Desta forma, os próximos passos serão: i) cisão dos ativos operacionais de LAME e sua participação de 57% na Ame Digital, e posterior incorporação pela B2W; ii) emissão de 339 milhões de ações da BTOW3, que serão distribuídas entre os acionistas de LAME em uma relação de 0,18 BTOW3 para cada 1 LAME e iii) a B2W Digital (BTOW3) será então renomeada para Americanas S.A. (AMER3).

Continua depois da publicidade

As implicações, aponta a XP, são de que: (i) os acionistas de BTOW3, que atualmente possuem 37,5% da B2W, serão diluídos para 23,3% na nova companhia; (ii) Lojas Americanas (LAME3/4) permanecerá listada na B3, se tornando um “veículo de investimento”, que possuirá aproximadamente 39% da AMER3; (iii) Os acionistas de referência de LAME ganharão uma participação direta de 14,4% na AMER3, enquanto o free float possuirá diretamente 23,2% da nova companhia. Assim, a estrutura do negócio manterá o controle indireto dos controladores de LAME sobre AMER3.

O que esperar?

A companhia resultante da fusão será presidida por Miguel Gutierrez, que também será diretor de relações com investidores.

O conselho de administração do grupo será composto por Eduardo Saggioro Garcia (presidente), Carlos Alberto Sicupira; Claudio Moniz Garcia e Paulo Lemann, além de Mauro Muratório Not, Sidney Breyer e Vanessa Lopes, como independentes.

Continua depois da publicidade

As companhias haviam anunciado o plano de fusão em abril. A ideia é que a B2W passe a ser uma plataforma de varejo completo, com físico e digital integrados, enquanto a Lojas Americanas passe a ser a Americanas Inc.: a proposta inclui uma eventual listagem da holding nos Estados Unidos por meio de uma migração da base acionária da companhia, a ser chamada de Americanas Inc.

A avaliação da Levante Ideias de Investimentos é de que o movimento é positivo para ambas as partes, porém com efeito mais concreto no curto prazo para B2W, que reforça sua base operacional, agora incorporando os ativos geradores de caixa para financiar sua expansão na frente digital e realizar a integração completa das plataformas de vendas.

Já para a LAME3/LAME4, com a transação aprovada deixando a listagem da holding nos EUA mais próxima de acontecer, esse movimento destravaria um valor importante para os acionistas e dá poder de fogo para que a Americanas Inc. possa captar recursos para crescer.

Continua depois da publicidade

Para os analistas da Levante, o cálculo da relação de troca e o negócio foram justas, sem prejuízo em nenhuma das partes interessadas, mesmo para os minoritários diluídos de B2W. Vale destacar que, a princípio, os termos da fusão geraram foram bastante debatidos por analistas de mercado (veja mais clicando aqui).

“A nova companhia terá um balanço muito robusto e valor de mercado, em termos financeiros, equivalente ao detido antes da fusão, pelo menos no curto prazo. A expectativa é que o mercado vá digerindo a transação gradualmente e as ações das duas companhias comecem a se valorizar conforme os resultados são entregues”, destacam.

Leia mais: Números da B2W mostram oportunidades e desafios da fusão com a Lojas Americanas

O Itaú BBA, que possui recomendação outperform (desempenho acima da média do mercado) tanto para as ações BTOW3 quanto para os papéis LAME4, vê a notícia como um passo importante para ambas as empresas, mas destacando que já era algo esperado pelos investidores. O preço-alvo para BTOW3 é de R$ 95, ou alta de 39,5% frente o fechamento de quinta-feira, e de R$ 29 para LAME4, ou potencial de valorização de 29%.

Luís Sales, analista da Guide Investimentos, destaca que a nova empresa já nasce com R$ 40 bilhões em receita bruta de vendas e serviços (GMV em inglês), além de 48 milhões de clientes ativos nas plataformas e loja física, 34 mil associados e ainda mais de 1700 lojas em 765 cidades.

“Vemos a transação com bons olhos, pois a fusão possui grande potencial sinérgico, principalmente em termos de omnicanalidade, que poderá destravar valor para a nova empresa, além da robustez criada para competir no competitivo setor de varejo eletrônico nacional”, avalia.

Para os analistas da XP, a conclusão da fusão pode ser um possível catalisador para a reavaliação da AMER3 (B2W após a fusão). Eles acreditam que ela deve eliminar burocracias desnecessárias e aumentar a agilidade da empresa no ajuste de seu modelo de negócios e condução de fusões e aquisições. Além disso, mudanças recentes nas políticas do marketplace podem impulsionar o crescimento do GMV.

“Vemos as lojas físicas da LAME como beneficiárias da reabertura/retomada da economia. Diferente da Magalu e Via, o varejo físico da Lojas Americanas é mais focado em compras feitas por impulso e com menor ticket médio, as quais tendem a se beneficiar do maior tráfego de pessoas nas ruas. Além disso, enxergamos uma menor probabilidade de canibalização entre os canais, dado que o mix de produtos e ocasiões de compra diferem entre as lojas físicas (mais concentradas em itens de conveniência como alimentos, bebidas e higiene) e o canal digital (eletrônicos, pets e games)”, destacam Danniela Eiger, Gustavo Senday e Thiago Suedt, analistas da XP, em relatório.

A recomendação dos analistas da XP para as ações das companhias são de compra. Eles também destacaram suas perspectivas para o pós-fusão, como destacado abaixo:

Analista Wilson Neto apresenta os segredos das 5% das pessoas que são bem sucedidas no day trade. Inscreva-se no curso gratuito Desafio dos 5%.

Newsletter

Infomorning

Receba no seu e-mail logo pela manhã as notícias que vão mexer com os mercados, com os seus investimentos e o seu bolso durante o dia

Ao informar os dados, você concorda com a nossa Política de Privacidade.

You must be logged in to post a comment.