Publicidade

O Ibovespa se aproxima das máximas históricas e está acima dos 126 mil pontos (atingindo a máxima de fechamento do ano no último dia 23 de novembro, quando fechou a 126.576 pontos), estando entre os destaques de desempenho da América Latina particularmente no acumulado deste último mês. O pico do Ibovespa foi alcançado no dia 7 de junho de 2021, quando o índice bateu 131.190 pontos (ou seja, o índice está a uma distância de cerca de 3% deste patamar).

Porém, estrategistas de mercado têm destacado que, das 86 ações que compõem o benchmark da Bolsa brasileira, são poucas que realmente têm puxado o índice.

No início do mês, a XP destacou que, sem a a Petrobras (PETR3;PETR4), o Ibovespa estaria em 106 mil pontos em comparação com os 113 mil pontos de fechamento de outubro (antes da forte alta registrada em novembro).

Continua depois da publicidade

Já em relatório de meados deste mês, a Ágora Investimentos destacou que, até aquele momento, antes de uma alta expressiva das ações da Vale (VALE3), os papéis da mineradora contribuíram de forma negativa em 4 pontos percentuais para o desempenho do Ibovespa. Enquanto isso, os dois ativos da Petrobras que fazem parte do índice teriam contribuído de forma positiva em 4 pontos percentuais.

A casa de análise destaca que há críticas de que o Ibovespa não seria o melhor indicador para o desempenho da bolsa brasileira, o que não é algo novo.

Isso porque, em função de uma ponderação significativamente maior de alguns setores e empresas, nomeadamente Petrobras e Vale (que, juntas, representam pouco mais de 27% da composição do índice), há quem diga que a pontuação do Ibovespa mascararia o desempenho dos demais setores e ações que o compõe.

Continua depois da publicidade

Porém, levando em conta esse desempenho oposto das ações das duas empresas – sendo dois papéis de classes diferentes da estatal e um da mineradora – pouco mudaria em termos de desempenho se as duas não fizessem parte do índice neste ano. Cabe ressaltar, contudo, o avanço de VALE3 em novembro, de 9% até a tarde desta terça-feira, o que também ajudou a impulsionar o índice no mês, que tem ganhos acumulados de cerca de 12%.

No acumulado do ano, VALE3 cai 11,5%, PETR3 sobe 69% e PETR4 avança 85%.

Enquanto isso, ações de outros setores contribuíram para o avanço do benchmark da Bolsa até então, sendo o destaque o de bancos, com duas ações em especial contribuindo para o desempenho: Itaú (ITUB4), com uma fatia de 6,76% na carteira, e Banco do Brasil (BBAS3), com participação de 3,39%. As ações BBAS3 sobem 64% em 2023, enquanto ITUB4 tem alta de 28%.

Publicidade

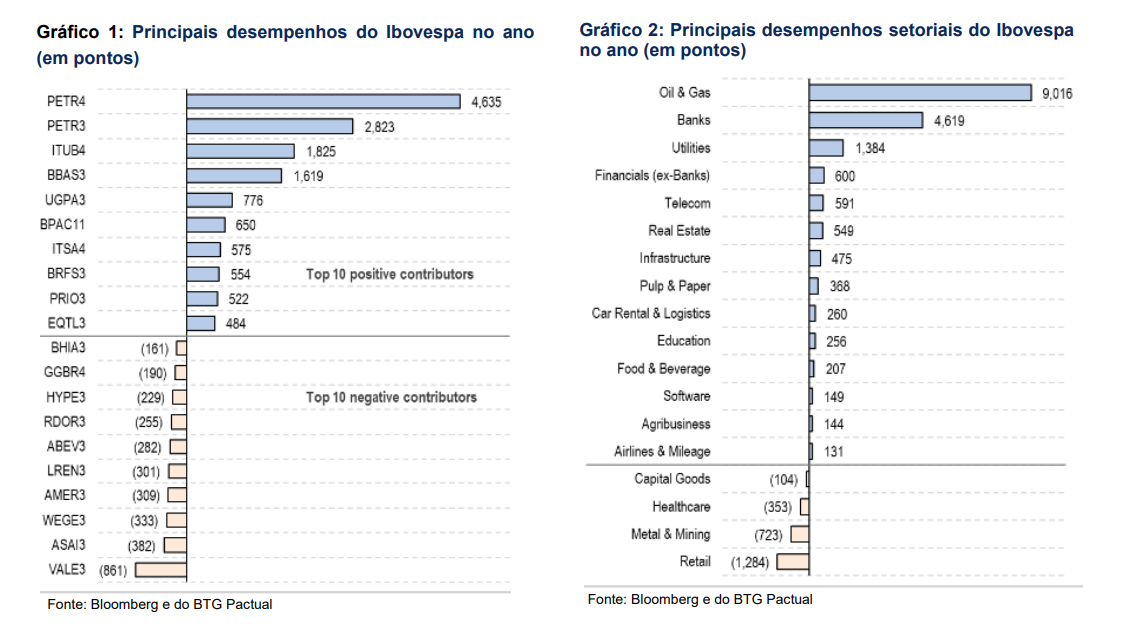

Em relatório de estratégia, o BTG Pactual destacou que, dos cerca de 16 mil pontos que o Ibovespa subiu no acumulado do ano (o índice fechou 2022 a 109.375 pontos), a Petrobras respondeu por 46% desta alta, enquanto ITUB4, BBAS3 e também as units do BTG (BPAC11) representaram a maior parte das altas entre os bancos.

“A Petrobras e os bancos foram responsáveis por 74% da performance até agora, apesar de representarem apenas 32% do índice – ou seja, um terço do peso do Ibovespa foi responsável por quase três vezes mais pontos que os outros dois terços. Ex-PETR4 e PETR3, o IBOV teria subido 9 mil pontos (+8%) no acumulado do ano”, avaliou o banco.

Confira abaixo os principais desempenhos do Ibovespa no ano:

Continua depois da publicidade

Assim, os estrategistas do BTG se questionam se ainda há grandes oportunidades negligenciadas no mercado.

“Os investidores têm comprado principalmente ações de empresas grandes e mais líquidas, com investidores estrangeiros impulsionando o mercado em novembro”, avaliam, ressaltando ainda que vários setores e ações que estão atrás do índice poderão recuperar caso os riscos fiscais/políticos diminuam e as taxas locais de juros de longo prazo caiam.

Neste cenário, nomes de capital intensivo e ações de perfil de geração de caixa mais no longo prazo (long duration) poderiam apresentar desempenho mais forte.

Publicidade

Os analistas do banco realizaram um exercício simples para estimar o valor justo do Ibovespa em cenários diversos, que envolvem diferentes premissas para inflação de longo prazo, taxas de juros reais de longo prazo e crescimento real do PIB.

Embora as taxas reais de juros de longo prazo ainda estejam altas (5,62%) e as previsões de crescimento do PIB real não sejam exatamente inspiradoras (os estrategistas modelam um crescimento de 1,5% em 2024), as ações brasileiras estão tão baratas que melhorias marginais nas taxas de juros reais de longo prazo ou nas perspectivas de crescimento do PIB (ou ambas) podem gerar um bom retorno, avaliam.

“Um cenário de taxas de juros de longo prazo de 4,5%, crescimento do PIB de 2% e inflação de 3,5% (versus 4% estimado para 2024) apontaria para um P/L [preço sobre lucro] justo de 11,5 vezes, o Ibovespa em 147 mil pontos e 17% de alta”, projetam.

A Ágora também destaca que, mesmo com as altas recentes, o índice ainda negocia a valuations deprimidos.

Para os analistas, consistentes avanços das pautas fiscais no Congresso, os resultados do terceiro trimestre de 2023 (3T23) mostrando uma melhora das empresas e o ciclo de afrouxamento monetário em curso, sem sinais de encerramento nos próximos meses, indicam que pode haver um fluxo de positivo de recursos para a bolsa ao longo dos próximos meses.

Newsletter

Infomorning

Receba no seu e-mail logo pela manhã as notícias que vão mexer com os mercados, com os seus investimentos e o seu bolso durante o dia

Ao informar os dados, você concorda com a nossa Política de Privacidade.

You must be logged in to post a comment.