Gestão de Caixa: o que aprendemos ao observar corporações americanas e brasileiras

Importante: os comentários e opiniões contidos neste texto são responsabilidade do autor e não necessariamente refletem a opinião do InfoMoney ou de seus controladores

Nos últimos anos, os brasileiros mudaram a forma de gerir seus investimentos. Mais informação e educação financeira transformaram o mercado financeiro.

É ainda o início de uma jornada, mas o volume recorde de pessoas investindo em ações e em títulos públicos (via Tesouro Direto) e o aumento da indústria de fundos mostra que, ao menos para as pessoas físicas, o mercado de capitais acordou de um sono profundo.

Esse despertar, associado a queda na taxa básica de juros, se reflete em um volume recorde de ofertas públicas de dívidas e ações, que, em última instância, leva o capitalismo em sua essência para as empresas. E tende a reduzir seu custo de capital, aumentando a competitividade do setor produtivo.

Por outro lado, auxiliando a gestão de caixa de empresas de médio porte no dia-a-dia, percebemos que a evolução observada nas PFs não encontra eco nas pessoas jurídicas.

O caixa das empresas vem sendo aplicado de forma parecida ao que sempre foi. Tesoureiros e financeiros, em geral, não parecem acompanhar na mesma velocidade o movimento ocorrido nas PFs.

Buscando as causas deste comportamento, decidi investigar como o caixa de grandes corporações americanas e brasileiras é investido.

O objetivo é, ao observar o mercado americano, mais maduro e desenvolvido, tentar antecipar e indicar tendências na gestão de caixa do mercado de grandes corporações brasileiras. Por consequência, apontar boas práticas para as empresas de porte ligeiramente menor.

A comparação é válida na medida em que experimentamos hoje em dia uma taxa de juros relativamente baixa, com retornos baixos nas aplicações de renda fixa de liquidez tanto no Brasil quanto nos EUA, especialmente em termos reais (descontada a inflação).

Além disso, mesmo sendo um mercado menos líquido, temos cada vez mais opções, o que chamamos, no jargão de mercado, de profundidade em diferentes vértices e em diferentes produtos para realizar uma análise comparativa aceitável.

Antes de avaliar brevemente o resultado do estudo, gostaria de explicar o processo de levantamento.

As informações das corporações americanas foram obtidas nos relatórios 10-Q mais recentes e disponíveis em seus respectivos sites. No Brasil, foi utilizado o ITR mais recente. No geral, os números correspondem ao terceiro trimestre de 2020.

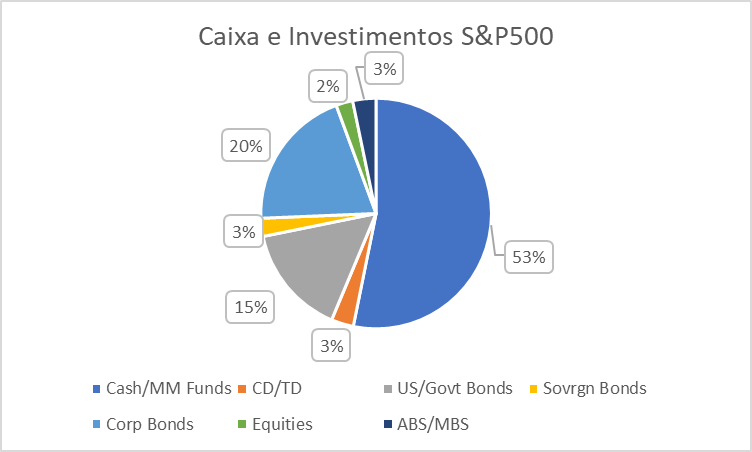

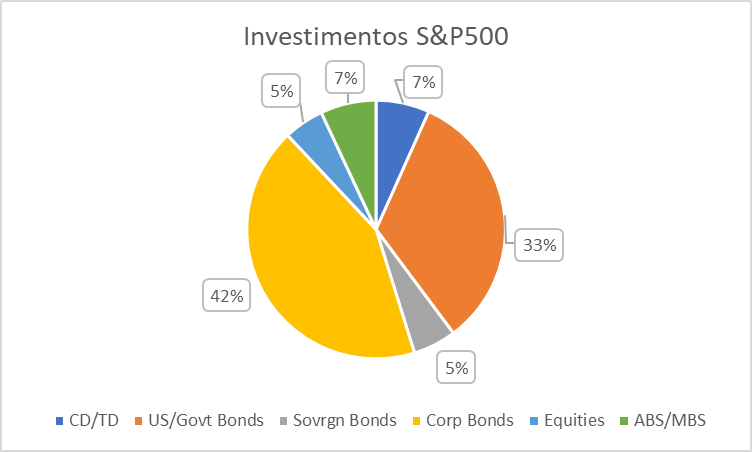

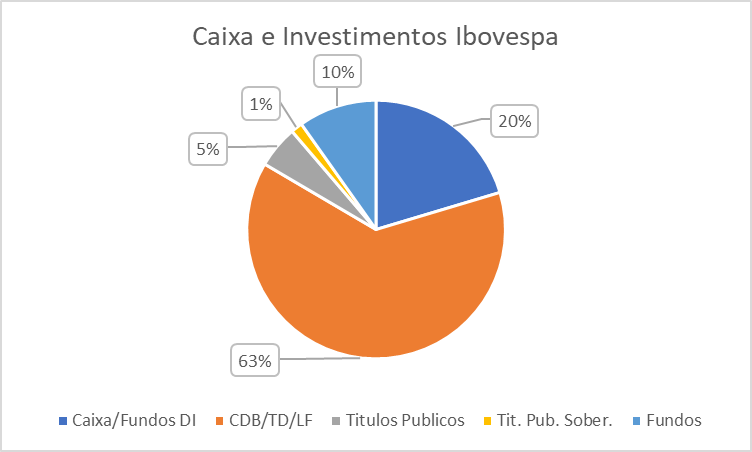

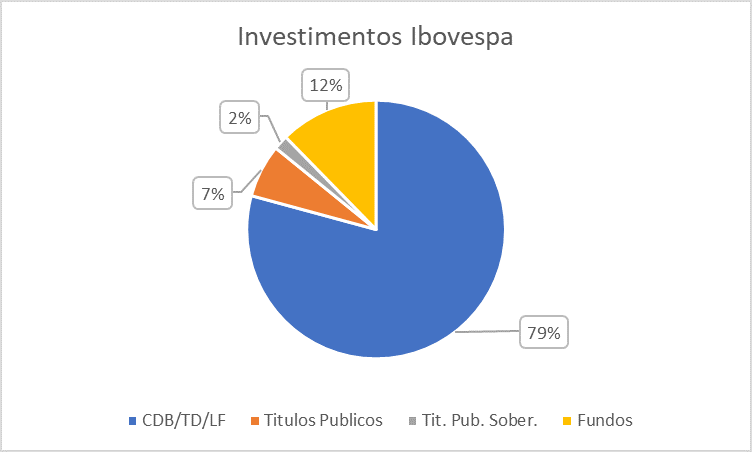

Os gráficos abaixo mostram um resumo do levantamento. As empresas selecionadas foram as mais relevantes do S&P500 e Ibovespa, conforme o peso no índice.

Naturalmente, há uma diferença setorial nessa seleção. O mercado americano tem, atualmente, uma presença muito maior de empresas de tecnologia e serviços que o mercado brasileiro, mais concentrado em empresas industriais e de varejo. Isso porque para fins do estudo, expurguei, por razoes obvias, empresas financeiras e aquelas cujo objetivo primário fosse o de investir em outras empresas, como é o exemplo da Berkshire Hathaway.

A análise cobriu grandes ícones americanos e brasileiros: Apple, Amazon, Google, Vale, Petrobras etc. Foram selecionadas as 25 maiores de cada índice. Na prática, cobrimos cerca de 1/3 do S&P e pouco mais da metade do Ibovespa em termos de peso.

A leitura do gráfico é simples. Os percentuais mostram a média da participação de cada classe de ativos no portfólio das empresas, aqui ponderadas pelo tamanho do caixa de cada empresa. A ideia norteadora foi eliminar a concentração relativa que empresas com mais caixa poderiam provocar, o que distorceria a análise.

Agora, vamos aos principais takeaways:

• Empresas americanas tem mais disponibilidade que as brasileiras (caixa e Money Market Funds/Fundos DI)

• Empresas americanas diversificam seus investimentos em renda fixa: privilegiando crédito privado e títulos soberanos locais e estrangeiros

• Empresas brasileiras são investidoras contumazes em CDBs

• Renda Variável não faz parte relevante do investimento nem nos EUA nem no Brasil

• O volume de CD/TD (o equivalente a CDBs) é muito pequeno nas empresas americanas

Outro levantamento realizado foi a participação do caixa sobre o ativo total. Nas empresas americanas, 21% dos ativos são compostos de caixa e investimentos. Nas brasileiras, a média é um pouco menor, cerca de 16%.

Inevitável especular sobre estas distinções. O estágio mais avançado do mercado e a maior persistência dos juros baixos parece ser a causa raiz de atuações tão distintas das tesourarias das grandes corporações lá e cá.

O diferencial pequeno de juros básicos pode explicar a manutenção de um colchão maior de recursos no caixa, versus uma cultura do financeiro brasileiro em remunerar todo e qualquer caixa, mesmo que o CDI esteja em patamares muito baixos.

Muitas vezes, o custo operacional de gerir o caixa de curtíssimo prazo pode não compensar a remuneração obtida, mas nossa memória de juros mais altos pode provocar essa busca pelo 100% do CDI, mesmo que na prática, e nominalmente, ele represente muito pouco atualmente.

Tanto nos EUA quanto aqui, a preferência clara é por instrumentos de renda fixa, mas a leitura atenta das notas explicativas das empresas americanas e locais mostra que a gestão do caixa não operacional (investimentos) no mercado americano considera dois fatores para maximizar sua remuneração: duration (a grosso modo, o prazo médio ou liquidez dos investimentos) e o risco de crédito. Isso é feito de modo intencional e estratégico.

Nas notas brasileiras, há ênfase em mencionar os CDBs de bancos de primeira linha e a liquidez imediata. Esse comportamento remete, sem dúvida, ao nosso tripé de outrora em que tínhamos altos retornos, com alta liquidez e nenhum risco em renda fixa. Tripé que não é mais realista nos dias de hoje.

Nos EUA, o investimento em crédito bancário é marginal, muito provavelmente porque considera risco/retorno e diversificação setorial na gestão do caixa.

No Brasil, há claramente uma concentração em risco bancário. Não se observa o retorno potencial de títulos privados de alta qualidade de risco, muito provavelmente, na maioria das tesourarias, por uma questão de políticas de investimento ultrapassadas ou paradigmas do passado.

Por fim, quando pensamos em empresas de menor porte, acho que vale combinar esses ensinamentos de diversificação com algo que é presente tanto nos EUA, quanto aqui: a parcela de caixa e investimentos no ativo.

Muito tenho repetido sobre a importância de um “colchão” relevante de caixa para o que chamo de “hedge operacional”, ou “arbitragem de custo de oportunidade”. Com a queda progressiva do custo de capital para empresas de médio porte, principalmente para aquelas que vem conseguindo acessar o mercado de capitais para obtenção de recursos, é fator de aumento de competitividade a manutenção de um maior “colchão” de liquidez nos seus balanços.

Mais dinheiro em caixa, mais possibilidade de se apropriar de oportunidades e se proteger de cisnes negros ou “cinzas”.

E para tentar convencer aqueles tesoureiros mais resistentes, eu vou aqui juntar uma paixão e uma memória. A paixão é a ficção cientifica. A memória é das aulas de Termodinâmica no curso de Engenharia Química.

Escrevendo o artigo, me lembrei da 2ª Lei da Termodinâmica e encontrei uma citação muito bacana do meu escritor de ficção científica favorito, Isaac Asimov: de acordo com a Segunda Lei da Termodinâmica, há sempre uma tendência para as áreas quentes se resfriarem e as áreas frias se aquecerem.

Ou seja, não vejo como essas diferenças na gestão de caixa entre dois mercados que estão cada vez mais parecidos possam se perpetuar. Nosso mercado irá se desenvolver na pessoa jurídica. Assim como ocorreu na pessoa física. O mercado vai se aquecer na PJ aqui, como ocorreu lá.

Tesoureiros e empresas precisam buscar desenvolver suas competências para melhorar explorar instrumentos de renda fixa e assim maximizar o retorno de seu caixa.

Quer migrar para uma das profissões mais bem remuneradas do país e ter a chance de trabalhar na rede da XP Inc.? Clique aqui e assista à série gratuita Carreira no Mercado Financeiro!

You must be logged in to post a comment.