A taxa de juros tem que baixar. Mas como?

Importante: os comentários e opiniões contidos neste texto são responsabilidade do autor e não necessariamente refletem a opinião do InfoMoney ou de seus controladores

Não há duvida para quem acompanha o mercado que o atual nível de juros reais, cedo ou tarde, iria gerar uma retração da atividade econômica.

Isso se confirmou no último trimestre de 2022, com queda de 0,2% no PIB, de acordo com o IBGE, muito embora com crescimento anual acumulado de 2,9% em 2022, bem acima do projetado pela média do mercado no início do último ano. A desaceleração deve se confirmar no primeiro trimestre desse ano.

A redução da atividade econômica também é o resultado esperado numa economia na qual o Banco Central (BC) tenta diminuir a inflação, que persiste acima da meta estipulada e continua a gerar perda de renda, principalmente para os mais pobres.

Outro resultado, talvez menos evidente para quem não acompanha de perto o mundo corporativo, é que o prolongamento de taxas de juros reais elevadas aumenta consideravelmente o risco de crédito para famílias, empresas e bancos.

Por tudo isso, é uma obviedade querer que a taxa de juros baixe. A questão é: como baixar a Selic (que é apenas a taxa de referência do BC) sem ver as expectativas de inflação e as taxas de juros futuras aumentarem e, por consequência, as condições de crédito e produção piorarem ainda mais?

A inflação e juros futuros estavam baixando. Por que voltaram a subir?

Ao final do segundo turno das eleições e já com a vitória de Lula, o mercado projetava que a inflação convergiria para a meta na virada de 2023 para 2024, mesmo que ainda dentro do intervalo de tolerância de 1,5% em relação ao centro da meta (3,25% a.a. em 2023 e 3,0% a.a. em 2024).

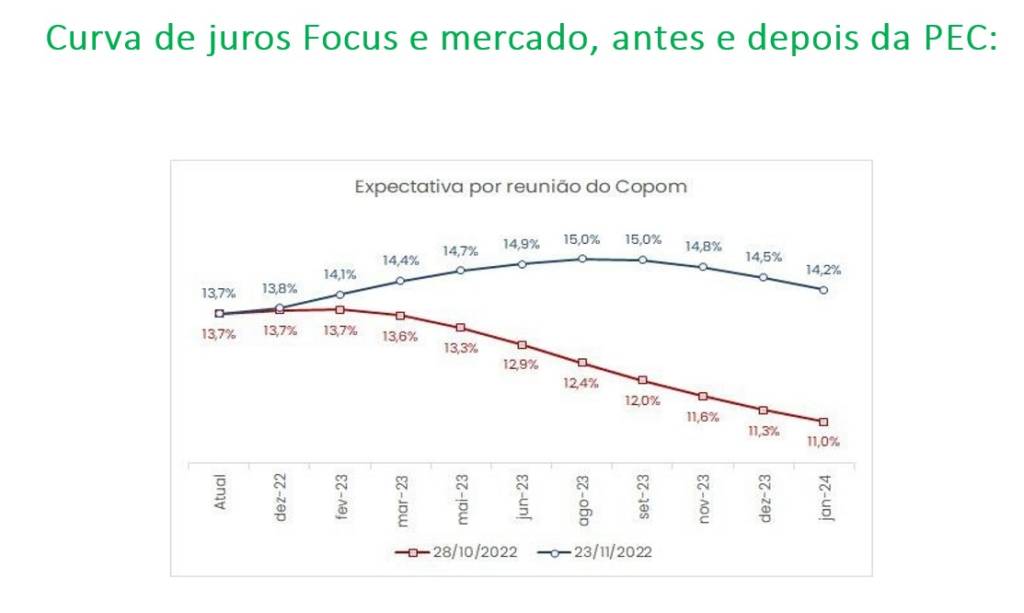

Por conta disso, nas expectativas do Relatório Focus do BC (que colhe as projeções de agentes do mercado financeiro) já se projetava uma Selic caindo de 13,75% no fim de 2022 para 11,25% ao final de 2023 e 8% para o final de 2024 (Relatório Focus do início de novembro de 2022).

Vale lembrar que, ao término das eleições presidenciais no segundo turno, o mercado como um todo já havia incorporado a informação de que o gasto púbico iria aumentar.

Ambos os candidatos, por exemplo, haviam prometido na campanha ampliar os gastos no orçamento para poder continuar a pagar o novo Auxílio Brasil (que voltou a se chamar Bolsa Família) de R$ 600. Além disso, com a vitória do presidente Lula, já havia a expectativas de gastos adicionais relacionados com promessas eleitorais, como zerar a fila no SUS e o benefício adicional para famílias de baixa renda com crianças até seis anos. A previsão de impacto adicional no orçamento para essas três promessas oscilava entre R$ 60 bilhões e R$ 70 bilhões.

Com tudo isso, a expectativa do mercado ainda era de uma redução consistente da Selic de 13,75% a.a. para 11,25% a.a. ao final de 2023, como mostra o gráfico em vermelho acima (28/10/2022).

O que mudou tanto em um mês, até o final de novembro de 2022, para que a curva de juros projetada pelo mercado se deslocasse tanto para cima?

O anúncio de que o novo governo, além do abandono da regra do teto de gastos (que no modelo antigo não teria mais como ser cumprida por qualquer dos dois candidatos), iria propor uma Proposta de Emenda Constitucional (PEC) com gastos adicionais muito maiores do que aqueles anteriormente previstos. De algo como R$ 60 bilhões, passou a se falar em R$ 200 bilhões ou mais. E sem antes definir qual regra fiscal seria colocada no lugar do teto de gastos.

A reação do mercado foi um brusco deslocamento na curva de juros, como mostrado acima. Do final de novembro pra cá, os juros futuros baixaram um pouco, em parte por uma PEC um pouco mais branda do que as primeiras tentativas do governo (a aprovada em dezembro projeta um gasto que pode ir de R$ 145 bilhões até algo próximo a R$ 200 bilhões) e, em parte, por tentativas do governo/Ministério da Fazenda de anunciar medidas de aumento da arrecadação.

Essa melhora relativa de dezembro para cá mostra que os juros têm reagido rapidamente aos sinais sobre a trajetória fiscal – hoje se projeta juros de 12,75% para o final do ano, ainda bem acima dos 11,25% do final de outubro.

A incerteza maior sobre o equilíbrio fiscal futuro levou à desancoragem das expectativas de inflação e a juros futuros mais altos dos que os esperados logo após a vitória de Lula.

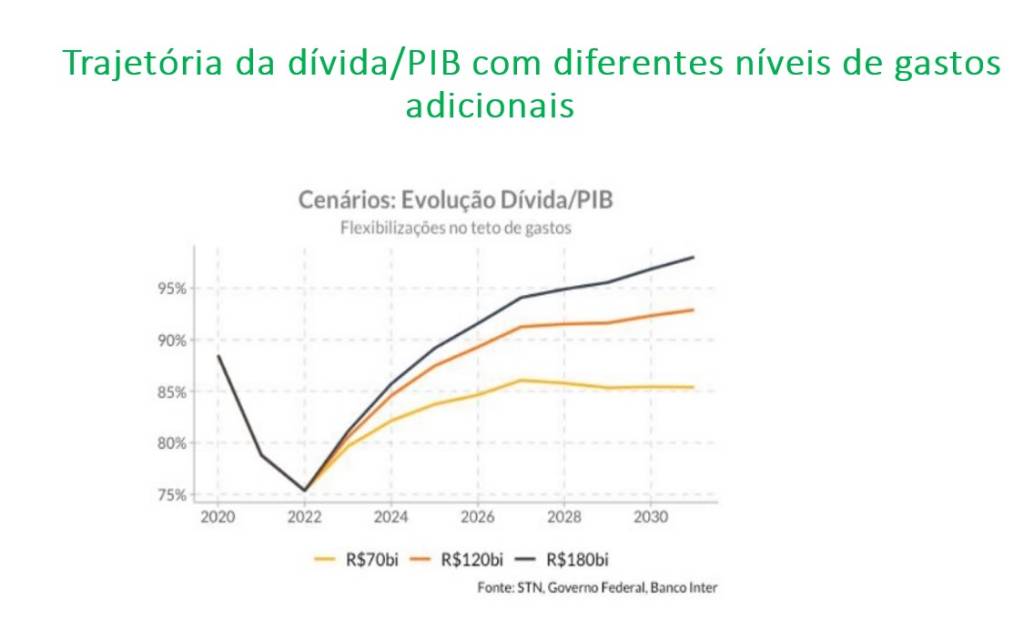

A ligação entre a deterioração das expectativas e a situação fiscal se dá pela trajetória da dívida pública, como mostra o gráfico abaixo com dados da própria Secretaria do Tesouro Nacional e Orçamento 2023:

Notem que para um nível de gasto adicional a partir de 2023 até R$ 70 bilhões (já contando com um crescimento otimista de 2% do PIB no Orçamento 2023 e a curva de juros esperada logo após o fim do segundo turno), a relação Dívida/PIB (a medida de solvência do setor público mais utilizada pelo mercado) cresce até 2026, mas depois se estabiliza.

Vale lembrar também que essa estabilização se daria em patamares significativamente mais altos do que dos países emergentes, mas se estabilizaria.

Já para qualquer nível de gasto significativamente mais alto do que R$ 100 bilhões, a trajetória da dívida passaria a ser insustentável e exigira um esforço fiscal adicional com aumento de receitas – em um país com carga tributária já elevada em relação a outros países com mesmo nível de renda per capita – ou corte de outras despesas.

E como se reduz os juros? Mudar a meta de inflação agora é uma opção?

Como muitos, o presidente Lula está correto em querer ver os juros caírem, pelas razões que já comentamos. Por outro lado, o que procuramos relembrar acima é porque os juros futuros, que estavam com trajetória de redução, voltaram a subir.

E a resposta está no discurso e na prática sobre a situação fiscal. Adotar medidas concretas que mostrem que a trajetória da dívida pública irá se estabilizar é a única forma de o governo poder ajudar o BC a reduzir sustentavelmente a Selic e os juros reais.

E se houvesse a decisão de reduzir a Selic sem sinais claros de um esforço fiscal suficiente para estabilizar a dívida pública (incluindo a nova regra fiscal) e sem melhora nas expectativas para a inflação futura?

A resposta que eu espero nesse cenário, lembrando que a Selic é uma taxa de juros de curto prazo apenas referencial para um conjunto muito maior de outras taxas de juros, é uma piora na convergência das expectativas de inflação e juros futuros ainda maiores (o que já ocorreu desde novembro do ano passado, mesmo sem redução da Selic).

E aumentar a meta de inflação do Banco Central? Ajudaria a ter juros menores?

Recentemente o próprio presidente Lula liderou manifestações a favor do aumento da meta de inflação, que será de 3% em 2024 e pode ser modificada pelo Conselho Monetário Nacional (CMN). Nesse órgão, o BC tem um voto e o governo tem dois.

Na média, os países desenvolvidos têm adotado uma meta de inflação de 2% a.a., enquanto vários países da América Latina convergiram para uma meta mais próxima a 3% a.a., excluindo-se Argentina e Venezuela desse conjunto.

Dito isso, não há nenhuma evidência empírica ou documentada na literatura que mostre que há qualquer benefício para a sociedade em ter um nível de inflação mais alto. Pelo contrário, são fartas as evidências dos elevados custos sobre os investimentos de longo prazo e sobre a renda dos mais pobres.

Além disso, mudar a meta de inflação quando ela não é cumprida é muito diferente do que mudá-la quando se cumpre. Hoje, mudar a meta traria um significativo impacto sobre a credibilidade do BC. Além disso, a política monetária se tornaria menos potente, o que, nas circunstâncias atuais, jogaria mais contra do que a favor de um nível de juro real mais baixo.

Sobre a importância de voltarmos rapidamente a ancorar as expectativas de inflação, recomendo ler esta matéria que traz as principais conclusões do estudo feito por Marco Bonomo (Insper), Silvia Matos (IBRE) e Carlos Viana (ex-diretor do BC). A conclusão principal é que “as expectativas de inflação cruzaram um limite de desancoragem que poderá levar as empresas a intensificarem ainda mais o reajuste de preços”.

Ainda sobre a proposta de aumento da meta de inflação, com a justificativa de que isso poderia levar a uma redução dos juros, vale lembrar rapidamente o caso da Argentina, nosso vizinho. Ao final de 2017, ainda no governo Macri, o banco central argentino tinha uma meta de 10% a.a. de inflação.

Pressionados por não conseguirem atingir a meta, governo e BC acordaram ter uma meta maior, de 15%. O BC argentino perdeu credibilidade, os juros futuros subiram, assim como as expectativas de inflação. O BC teve que seguir numa nova espiral de juros mais altos, quase sempre correndo atras da curva de inflação. O final dessa história conhecemos: inflação de 95% a.a. na Argentina em 2022 e recorde nos níveis de pobreza do país.

O debate sobre por que as taxas de juros reais no Brasil são mais altas do que no resto do mundo é salutar. Mas passa longe de ser explicado por um desejo do BC em contrariar a maioria da população e da classe política brasileira.

Há diferentes fatores que explicam esse nível mais alto de juros reais ao longo das últimas décadas: baixo nível de poupança, elevado volume de credito direcionado (como no caso do sistema habitacional), carga tributária alta nos bancos, concentração bancária e o próprio histórico de inflação alta do país. Um bom artigo sobre esse tema foi escrito por Bernardo Guimarães recentemente na Folha de S.Paulo.

Está na hora de tratarmos de maneira técnica e responsável como baixar os juros no Brasil. Hoje e no futuro.

You must be logged in to post a comment.